ドンキホーテのシャワーヘッドに交換したけど水圧が弱すぎて捨てました【口コミは嘘?】

桔梗屋と金精軒 2社の「信玄餅」はどちらが本物?

シャッター付の窓サッシに台風でも取れないように「すだれ」を取り付ける

布製ソファが汚れたのでリンサークリーナー買おうとしたら3,000円の掃除機で代用出来た ~湿式掃除機~

エアコン室外機をバルコニーに設置してはダメな理由と1階に置けない場合の対処法

使ってない窓にスタイロフォームとグラスウールを入れて断熱する

ダイソーのシール集めてRoyalVKBの3徳包丁を買いましたが400円の価値は無かった件(笑)

IH対応のT-falフライパンをドンキで買いました

一番簡単で綺麗に出来るベランダ掃除方法「高圧洗浄機はNGでした・・・」

玄関タイルは酸性洗剤で綺麗に落ちますがサンポールは使っちゃダメ【カンペハピオ復活洗浄剤】

「インプラス」か「プラマードU」どちらにしようか悩んだので比較してみました

ノーストレックN5を買いました。激安スタッドレスなのにダンロップと同じオートバックスタイヤ

INTEX(インテックス)大型フレームプールの組み立て方を写真、図解入りで詳しく説明します

メガネスーパーがぼったくり過ぎてハウスメーカー以上の闇を感じた件・・・

【製作費 900円】ノコギリを一切使わない転圧機タンパーの自作DIY【木材カットも無し】

コンクリート駐車場が汚いのでハイターで漂白してみたけど落ちませんでした

Low-eガラスにインプラスのLow-eタイプを付けると熱割れでガラスが割れる?

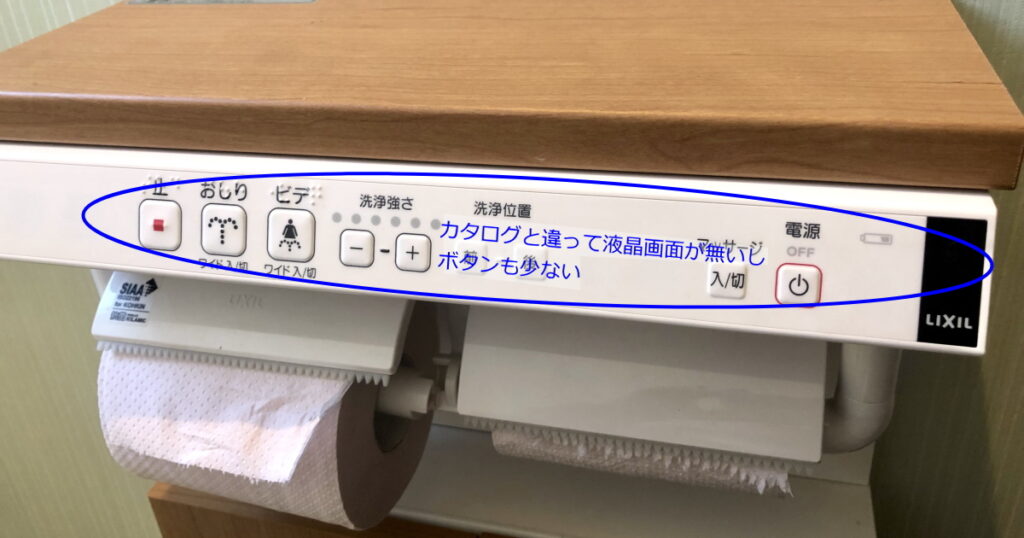

住んで3年経ったトイレの感想と後悔と劣化・・・

「低予算」で大きな砂場をDIYで作ろうとしたら大変な事になった

リンサークリーナーを買いましたが汚れが落ちない・・・【RNS-P10-W】

「こまち」か「はやぶさ」に乗りたいのに子連れ旅行に行く場所がない

人造大理石シンクの黄ばみ落とし決定戦「薬品から電動工具まで」

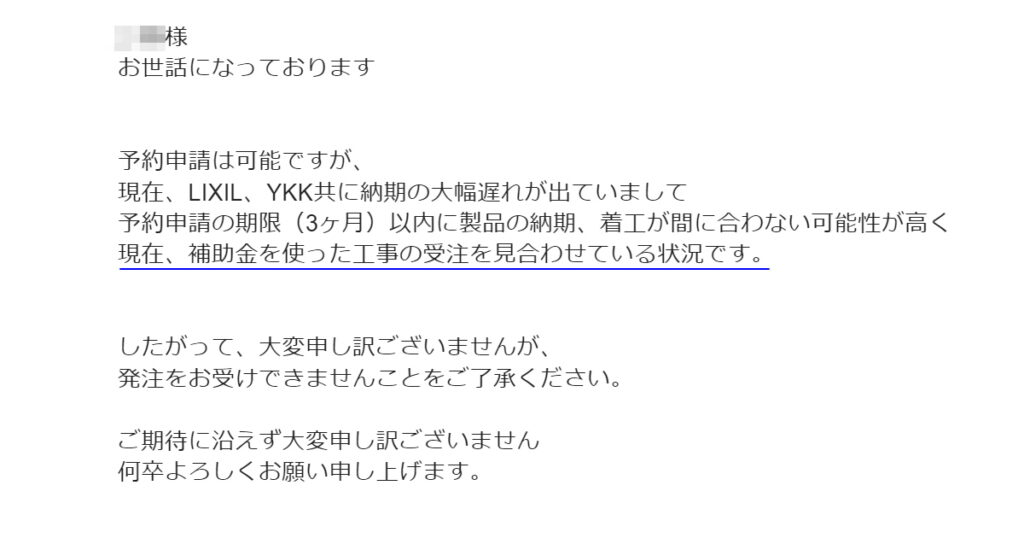

先進的窓リノベ事業の補助金に間に合わない?ので予約を断られました

LIXIL窓サッシの型番と刻印から遮熱型や断熱型など自分の窓を調べる方法

住宅ローン– tag –

-

住宅ローンや自分の為にお金が厳しいからと子供を出かけさせないのは虐待です

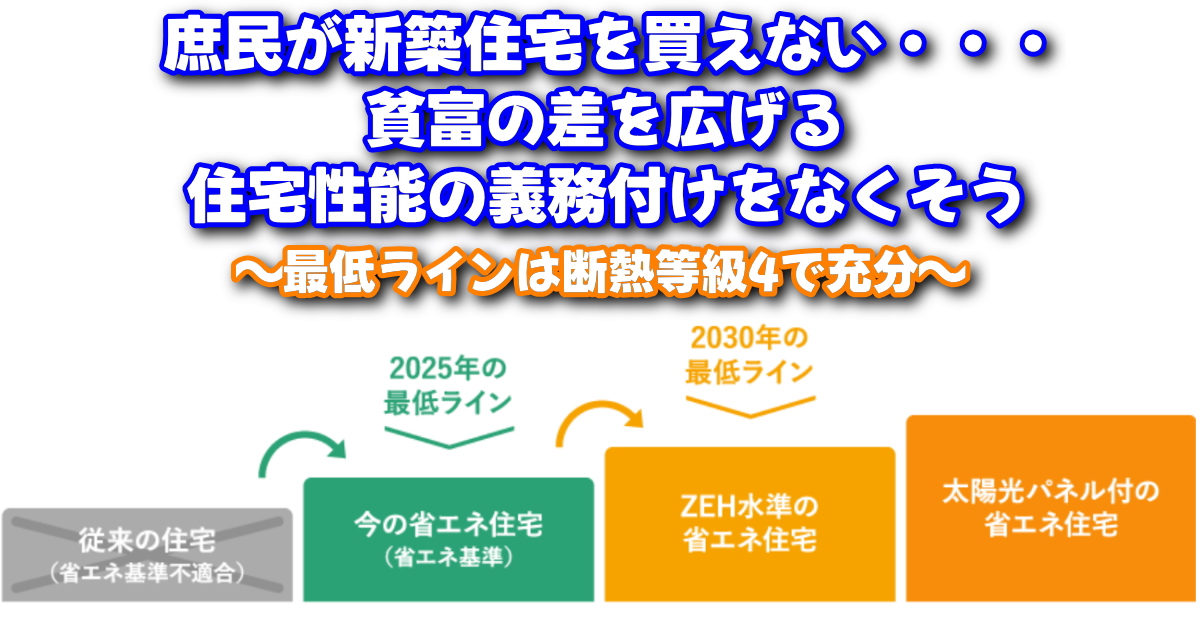

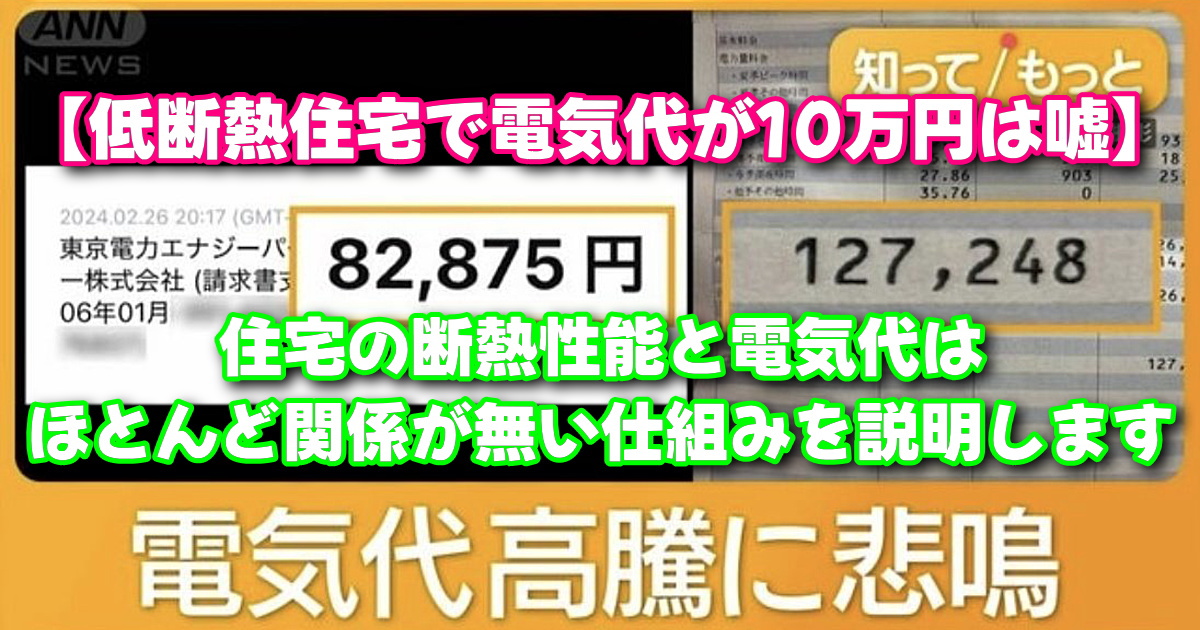

住宅ブログとして断熱性能の大事さはずっと言っていますしどんなに寒くても家の中はどこにいても暖かいですから 冬だってお風呂上りに子供が半袖のままで遊んでいます断熱性能は大事なことなんですけど「これはひどいな」って書き込みを先日見かけて 家が...

住宅ブログとして断熱性能の大事さはずっと言っていますしどんなに寒くても家の中はどこにいても暖かいですから 冬だってお風呂上りに子供が半袖のままで遊んでいます断熱性能は大事なことなんですけど「これはひどいな」って書き込みを先日見かけて 家が... -

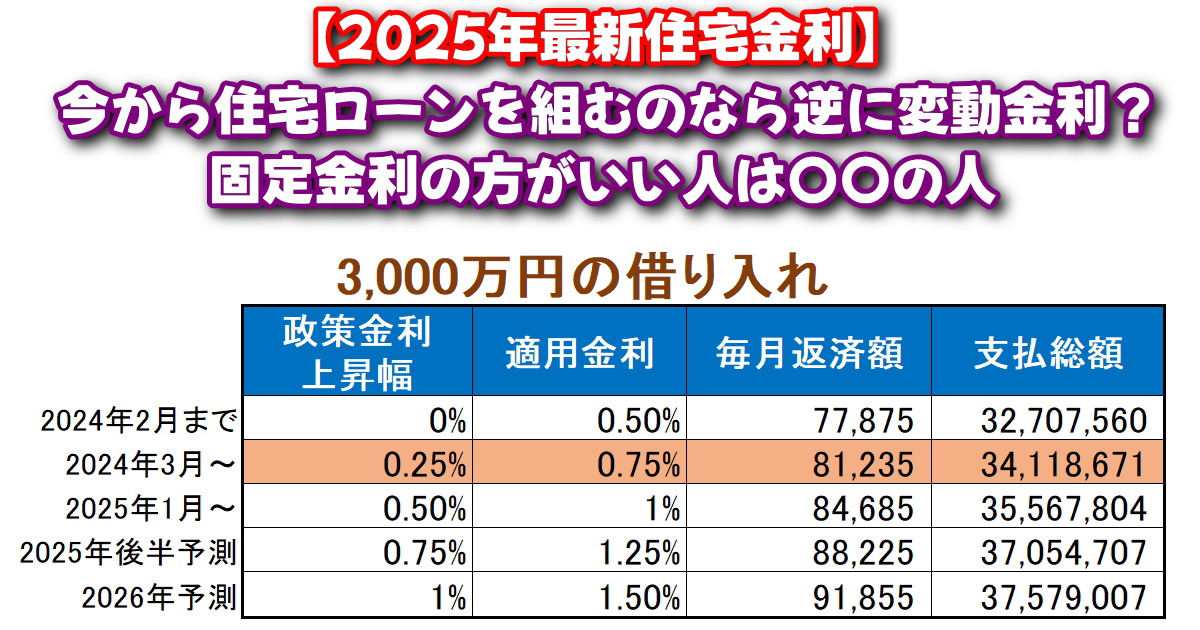

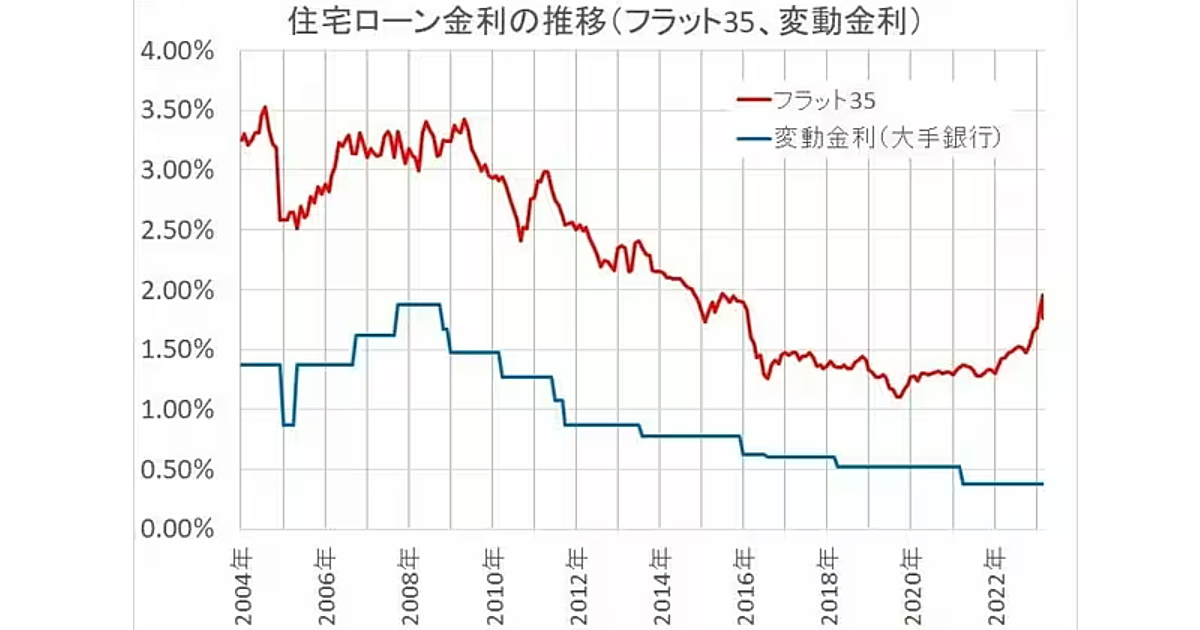

【2025年最新】今でも住宅ローンを組むのなら変動金利?今からでも固定金利の方がいい人は〇〇の人

2025年になって早々に 政策金利が現在の0.25%から0.5%に引き上げが決まりました株式投資などをしていると今回の引き上げは既定路線でまだまだ上がるのは分かります政策金利が0.5まで上がると 政策金利から0.5%の上乗せがだいたい変動の金利の利息なので現...

2025年になって早々に 政策金利が現在の0.25%から0.5%に引き上げが決まりました株式投資などをしていると今回の引き上げは既定路線でまだまだ上がるのは分かります政策金利が0.5まで上がると 政策金利から0.5%の上乗せがだいたい変動の金利の利息なので現... -

病気、転職があっても平気なローコスト住宅で良かった。家にお金を掛けるのは人生のデメリット

今年は転職をしてメリットとしては休みは増えて今までは仕事だった土曜日も休みになって帰りも残業無しと子供と遊ぶ時間は増えましたがその代わりに給料は減りました・・・さらに先日SNSで10年間を雑に振り返るというのがあって ・家を買ってすぐに 二人...

今年は転職をしてメリットとしては休みは増えて今までは仕事だった土曜日も休みになって帰りも残業無しと子供と遊ぶ時間は増えましたがその代わりに給料は減りました・・・さらに先日SNSで10年間を雑に振り返るというのがあって ・家を買ってすぐに 二人... -

固定金利が上がった2024年以降でも住宅ローンはフラット35にした理由

先日、建売住宅を一緒に内見した友人ですが気に入ったので購入する事になり住宅ローンの話になりました 住宅ローンはフラット35にする予定固定金利の方が安心だし 俺もフラット35だったけど今は変動金利と固定金利でかなり金利差があるし変動も悪くないと...

先日、建売住宅を一緒に内見した友人ですが気に入ったので購入する事になり住宅ローンの話になりました 住宅ローンはフラット35にする予定固定金利の方が安心だし 俺もフラット35だったけど今は変動金利と固定金利でかなり金利差があるし変動も悪くないと... -

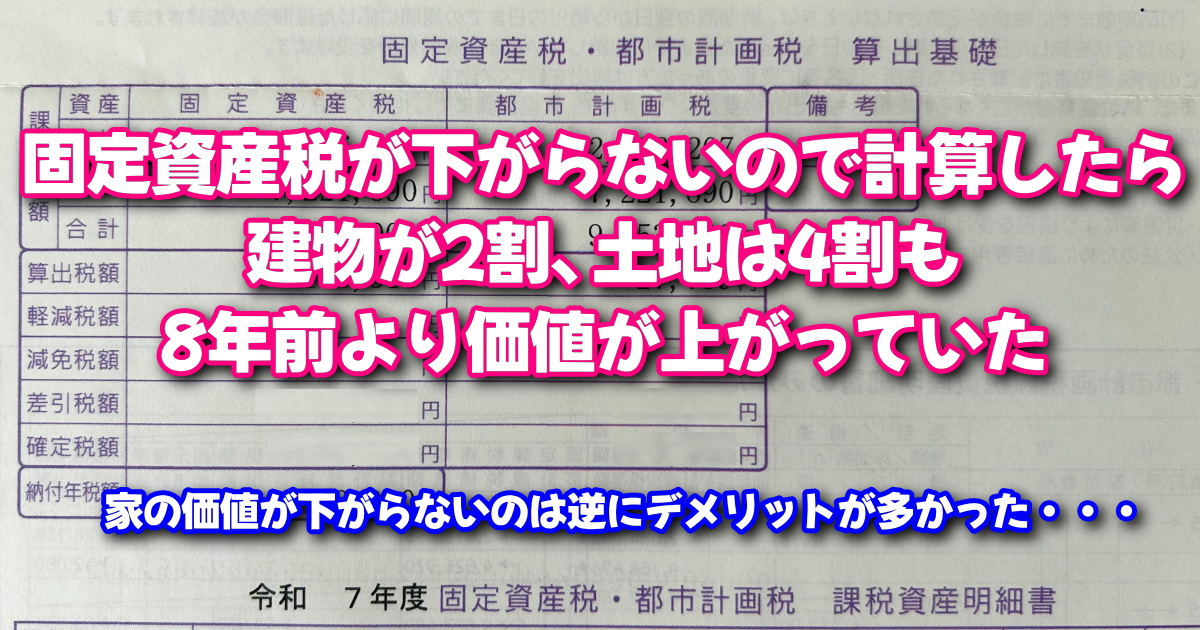

誰でも分かる固定資産税額と建物の評価額の出し方、実は家の性能や設備は関係ない?

4月になるとSNS上では固定資産税マウント合戦が始まります 我が家の固定資産税高すぎ・・・無垢床や全館空調だから仕方ないのかなぁ 我が家の高断熱高気密を評価してくれたのは嬉しいけど固定資産税高すぎでしょ 一条工務店は固定資産税が高いって本当です...

4月になるとSNS上では固定資産税マウント合戦が始まります 我が家の固定資産税高すぎ・・・無垢床や全館空調だから仕方ないのかなぁ 我が家の高断熱高気密を評価してくれたのは嬉しいけど固定資産税高すぎでしょ 一条工務店は固定資産税が高いって本当です... -

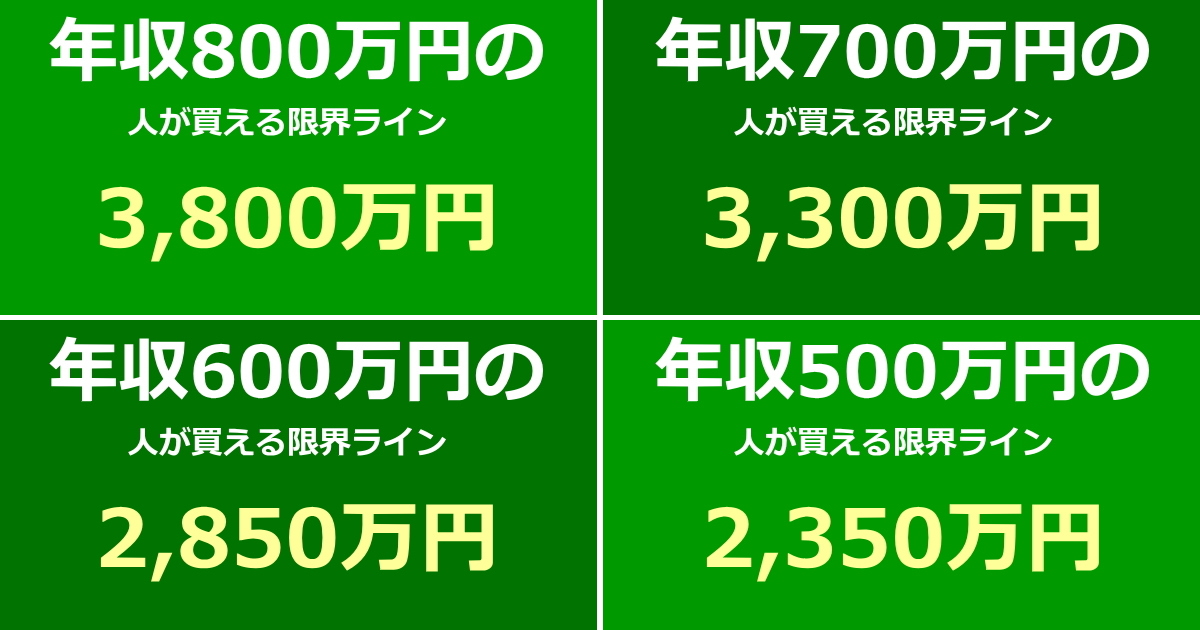

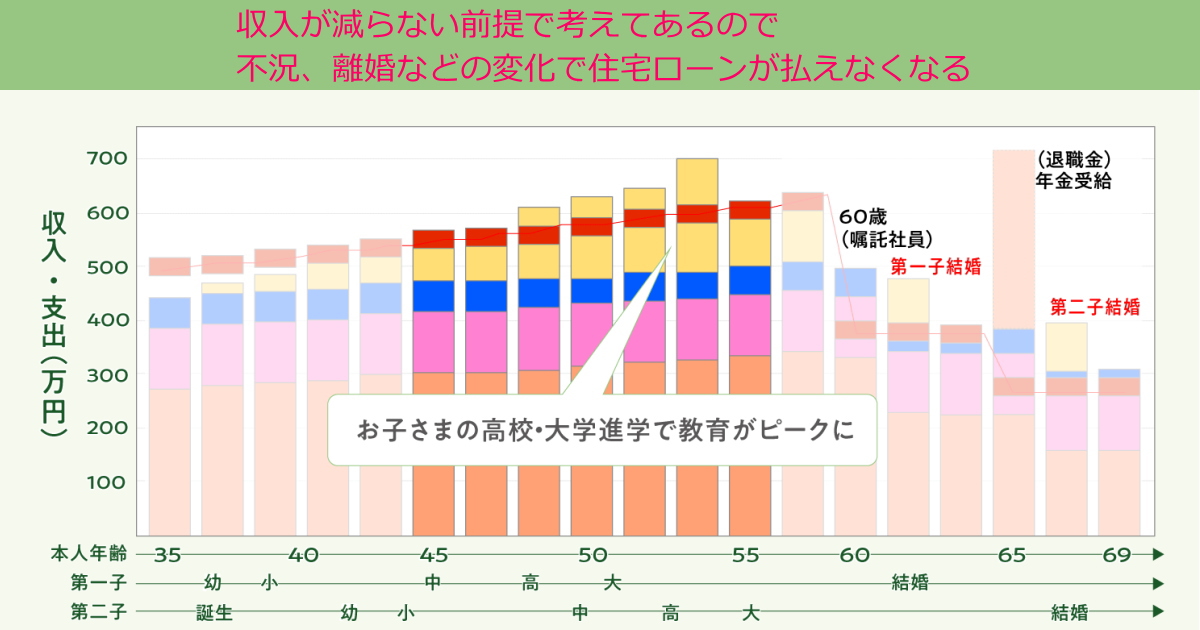

年収、年代別「本当に安全な無理のない住宅ローン金額はいくらまで?」

定期的に Twitterでバズる画像があって 年収別に 家が買える金額の限界ラインを 書いているのですが ・年収600万円以下は買うな ・年収700万円は住宅価格4,000万円まで この価格は毎回変わっていますが 毎回たくさんの返信が付きます マジレスしますと こ...

定期的に Twitterでバズる画像があって 年収別に 家が買える金額の限界ラインを 書いているのですが ・年収600万円以下は買うな ・年収700万円は住宅価格4,000万円まで この価格は毎回変わっていますが 毎回たくさんの返信が付きます マジレスしますと こ... -

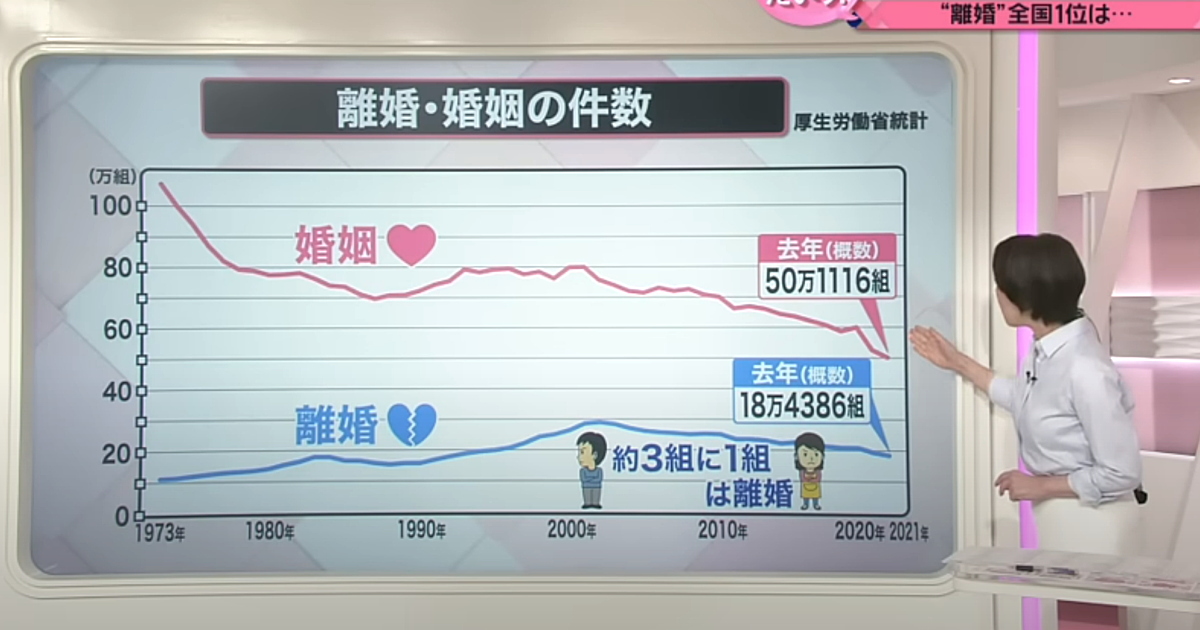

3組に1組は離婚するという数字の嘘と本当の離婚率、ペアローンで家を買って大丈夫?【嘘統計学】

テレビ番組などで 「今は3組に1組が離婚する時代」 こんな言葉を耳にしますが 周りを見ると そんなにいるとは思えません 保育園の同級生で 離婚している夫婦は 同じクラス20組中1組だから 離婚率は0.5%だし 小学校の同級生でも 25人中1組だけです 子供が...

テレビ番組などで 「今は3組に1組が離婚する時代」 こんな言葉を耳にしますが 周りを見ると そんなにいるとは思えません 保育園の同級生で 離婚している夫婦は 同じクラス20組中1組だから 離婚率は0.5%だし 小学校の同級生でも 25人中1組だけです 子供が... -

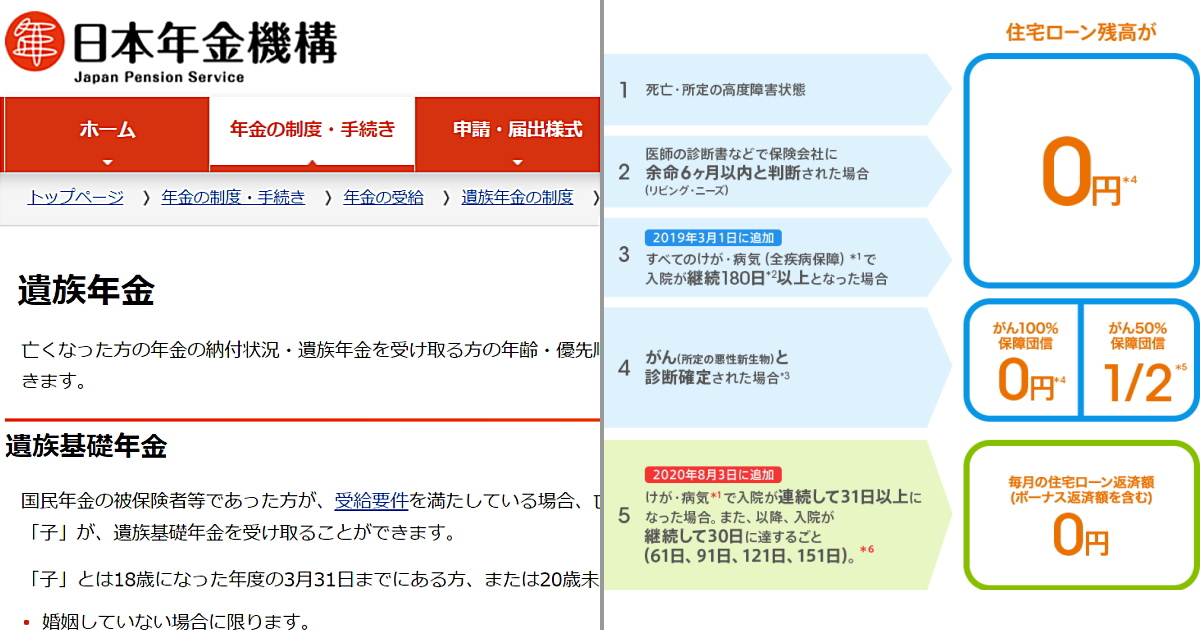

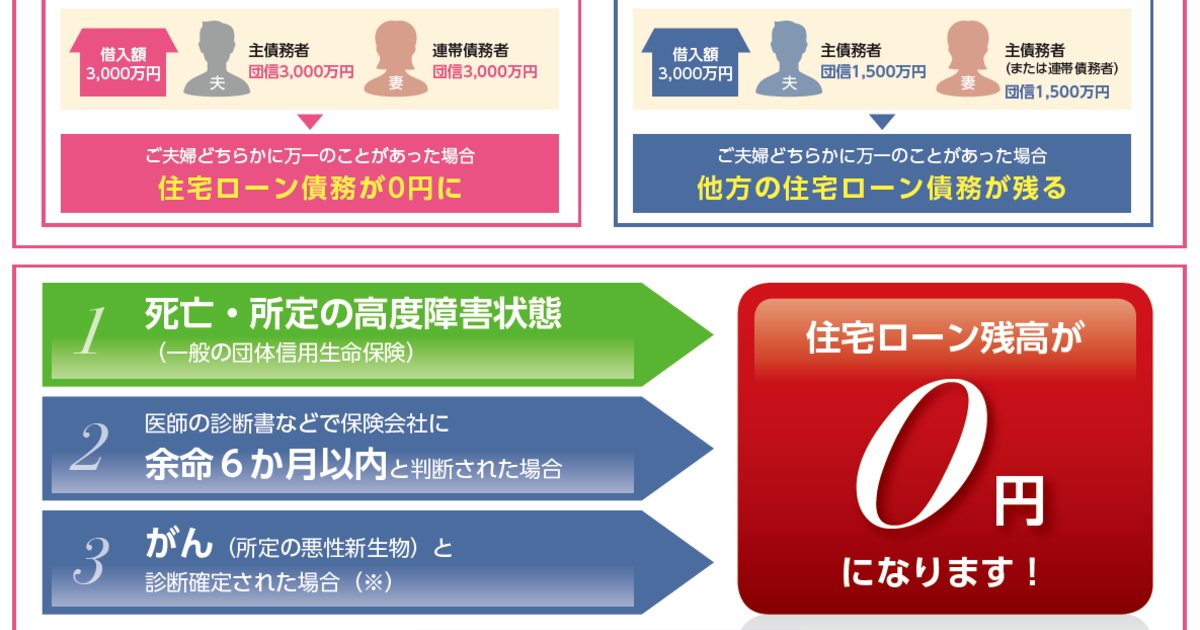

夫の私が死んだ場合、妻と子供は「団信」や「遺族年金」だけでお金に苦労せず暮らせるか?

Xって言い慣れないので ツイッターと言いますが 作り話だと思いますけど このようなツイートがあって 「夫を亡くした小学6年と3年の子供を 育てるのにパートを掛け持ちしても 生活出来ない」って話で ・家買ってたら団信で支払免除になるし ・団地など公営...

Xって言い慣れないので ツイッターと言いますが 作り話だと思いますけど このようなツイートがあって 「夫を亡くした小学6年と3年の子供を 育てるのにパートを掛け持ちしても 生活出来ない」って話で ・家買ってたら団信で支払免除になるし ・団地など公営... -

お金に余裕がない人こそ固定金利がオススメ【変動の優遇金利が上がってしまう最悪パターン】

新居が完成して 7年目の生活に入ったので 既に6年間は 住宅ローンを払った事になります ここ1~2年で 固定金利はかなり上がりましたが まだ変動金利は上がっていないので 二つの金利差が広がっています 固定金利は2020年が底値で そこから急カーブで上昇し...

新居が完成して 7年目の生活に入ったので 既に6年間は 住宅ローンを払った事になります ここ1~2年で 固定金利はかなり上がりましたが まだ変動金利は上がっていないので 二つの金利差が広がっています 固定金利は2020年が底値で そこから急カーブで上昇し... -

ファイナンシャルプランナーに住宅ローンの相談しても意味が無い理由を「FP検定」に合格した私が説明します

最近はファイナンシャルプランナーの 無料相談会なども増えましたが 家を建てた時は完璧な予算配分だと 思っていても 相変わらずお金が無くなって 家を手放す人は多いです・・・ 「家を建てるのに一番大事なのは予算」と いつも言っていますが しかし予算...

最近はファイナンシャルプランナーの 無料相談会なども増えましたが 家を建てた時は完璧な予算配分だと 思っていても 相変わらずお金が無くなって 家を手放す人は多いです・・・ 「家を建てるのに一番大事なのは予算」と いつも言っていますが しかし予算... -

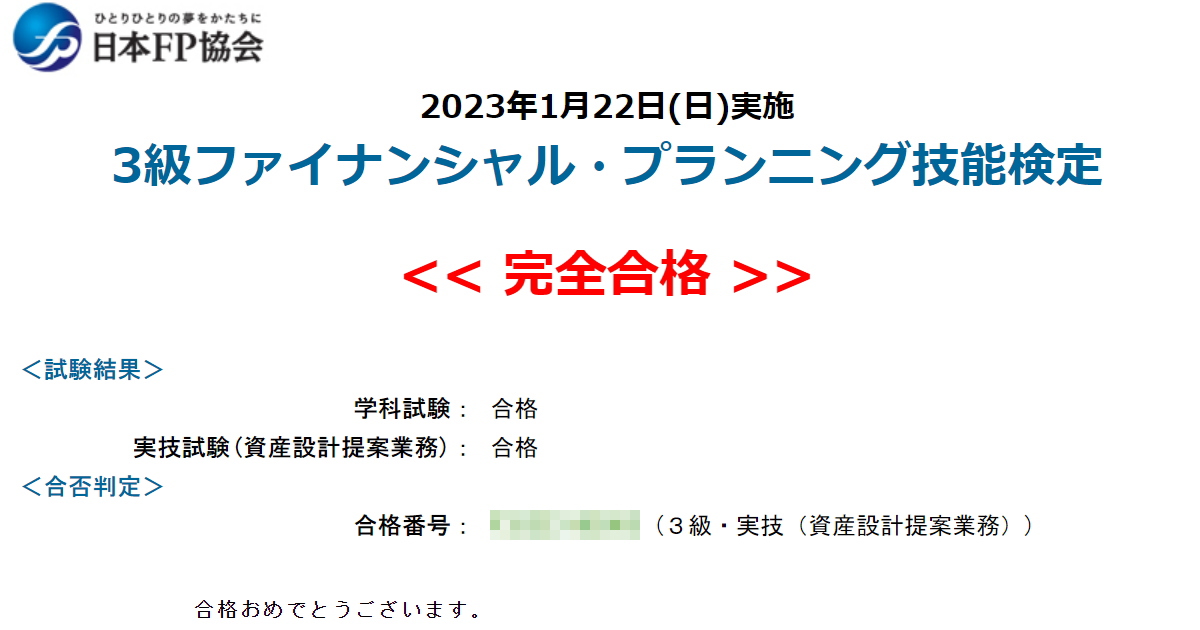

FP3級に一夜漬けで合格してきました ~家や土地を買う人は知っておいた方がいい知識~

2023年の1月に ファイナンシャルプランナー試験があって 自己採点で合格は分かっていましたが 先日、合否の発表があり 今回初めてFP3級試験を受けて 無事合格しました 今の仕事では 解体とか産廃処理ですから FP資格取っても 1割も仕事で使わない資格です...

2023年の1月に ファイナンシャルプランナー試験があって 自己採点で合格は分かっていましたが 先日、合否の発表があり 今回初めてFP3級試験を受けて 無事合格しました 今の仕事では 解体とか産廃処理ですから FP資格取っても 1割も仕事で使わない資格です... -

住宅ローン控除が終わっても繰り上げ返済したら損をするパターン【団信と利息どっちが得?】

今の低金利状態だと 支払う住宅ローンの金利よりも 住宅ローン控除の方が お得って人はたくさんいます 余りに低金利だったので 2022年4月から 最大1%の控除が 0.7%に縮小されましたけど 変動金利なら まだまだ0.7%以下で借りている人が 多いと思います 我...

今の低金利状態だと 支払う住宅ローンの金利よりも 住宅ローン控除の方が お得って人はたくさんいます 余りに低金利だったので 2022年4月から 最大1%の控除が 0.7%に縮小されましたけど 変動金利なら まだまだ0.7%以下で借りている人が 多いと思います 我...