ドンキホーテのシャワーヘッドに交換したけど水圧が弱すぎて捨てました【口コミは嘘?】

桔梗屋と金精軒 2社の「信玄餅」はどちらが本物?

シャッター付の窓サッシに台風でも取れないように「すだれ」を取り付ける

布製ソファが汚れたのでリンサークリーナー買おうとしたら3,000円の掃除機で代用出来た ~湿式掃除機~

エアコン室外機をバルコニーに設置してはダメな理由と1階に置けない場合の対処法

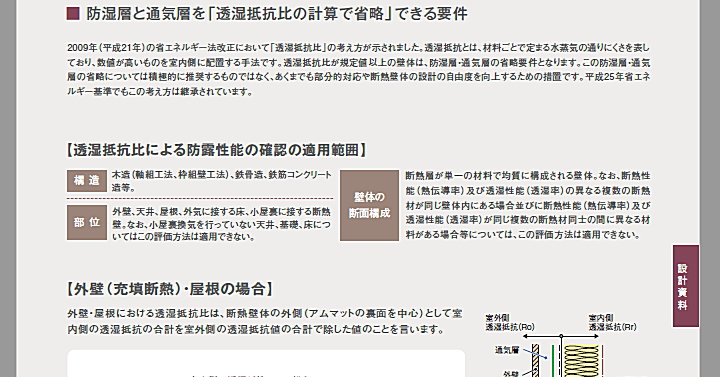

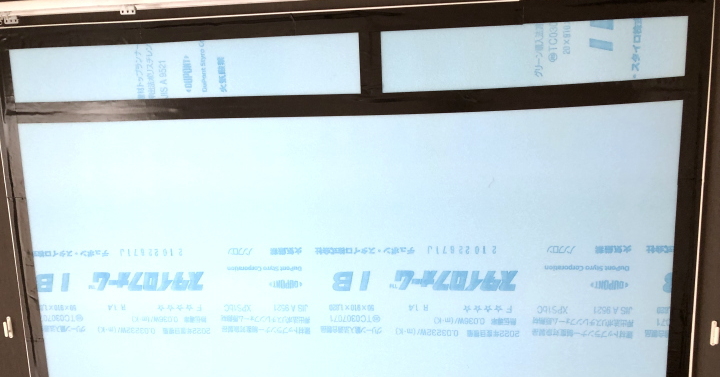

使ってない窓にスタイロフォームとグラスウールを入れて断熱する

ダイソーのシール集めてRoyalVKBの3徳包丁を買いましたが400円の価値は無かった件(笑)

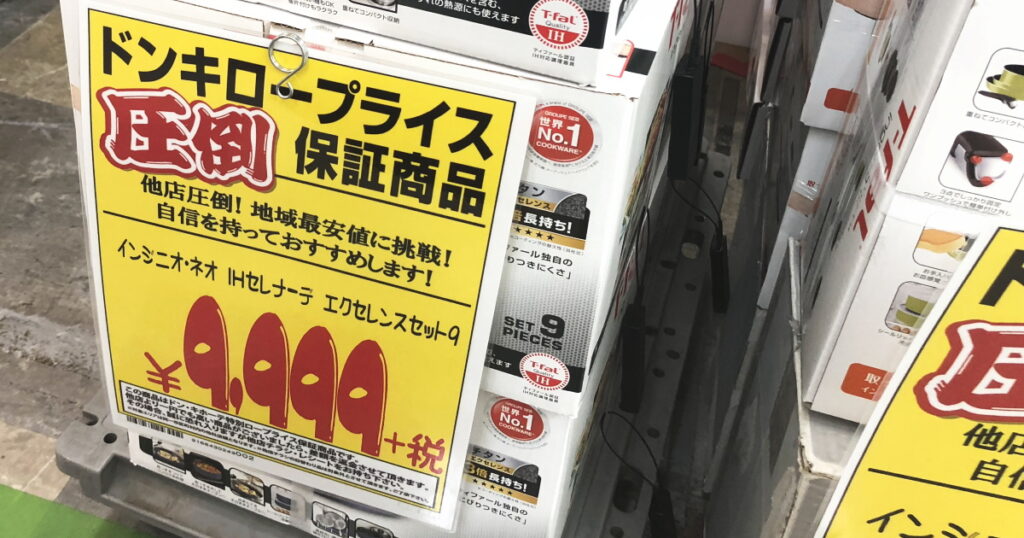

IH対応のT-falフライパンをドンキで買いました

一番簡単で綺麗に出来るベランダ掃除方法「高圧洗浄機はNGでした・・・」

玄関タイルは酸性洗剤で綺麗に落ちますがサンポールは使っちゃダメ【カンペハピオ復活洗浄剤】

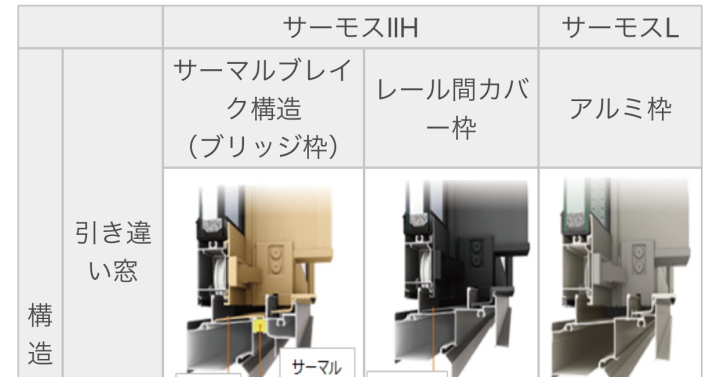

「インプラス」か「プラマードU」どちらにしようか悩んだので比較してみました

INTEX(インテックス)大型フレームプールの組み立て方を写真、図解入りで詳しく説明します

ノーストレックN5を買いました。激安スタッドレスなのにダンロップと同じオートバックスタイヤ

メガネスーパーがぼったくり過ぎてハウスメーカー以上の闇を感じた件・・・

【製作費 900円】ノコギリを一切使わない転圧機タンパーの自作DIY【木材カットも無し】

コンクリート駐車場が汚いのでハイターで漂白してみたけど落ちませんでした

Low-eガラスにインプラスのLow-eタイプを付けると熱割れでガラスが割れる?

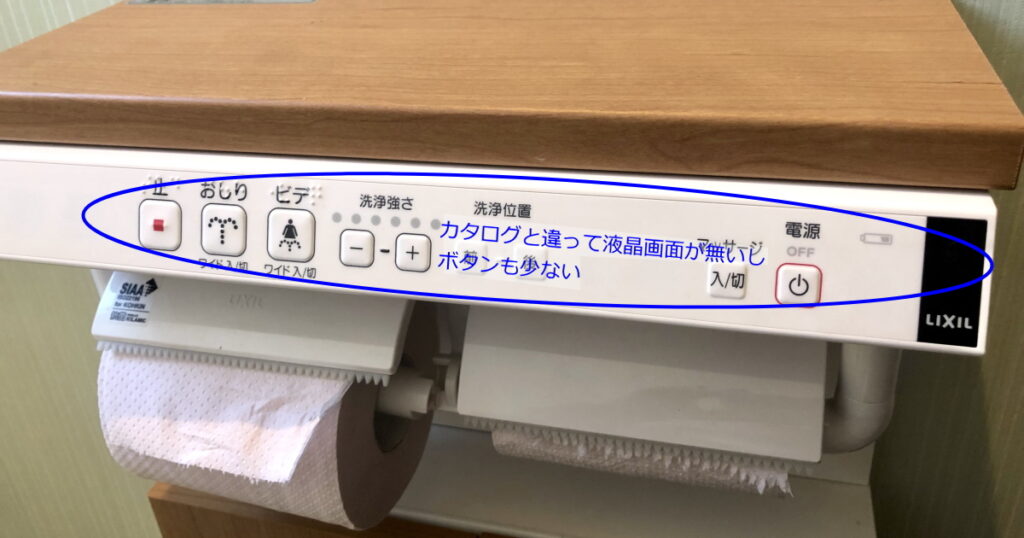

住んで3年経ったトイレの感想と後悔と劣化・・・

「低予算」で大きな砂場をDIYで作ろうとしたら大変な事になった

リンサークリーナーを買いましたが汚れが落ちない・・・【RNS-P10-W】

「こまち」か「はやぶさ」に乗りたいのに子連れ旅行に行く場所がない

人造大理石シンクの黄ばみ落とし決定戦「薬品から電動工具まで」

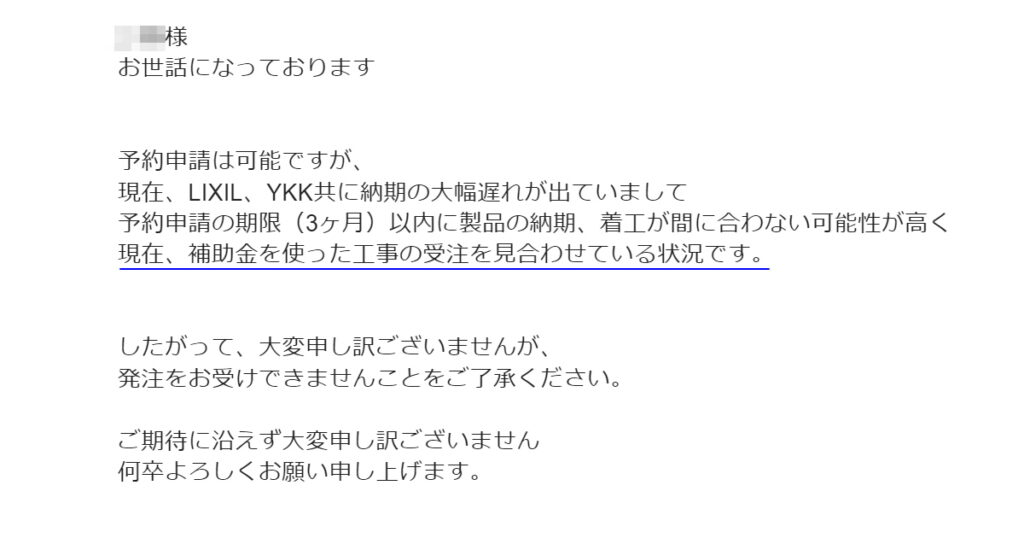

先進的窓リノベ事業の補助金に間に合わない?ので予約を断られました

LIXIL窓サッシの型番と刻印から遮熱型や断熱型など自分の窓を調べる方法

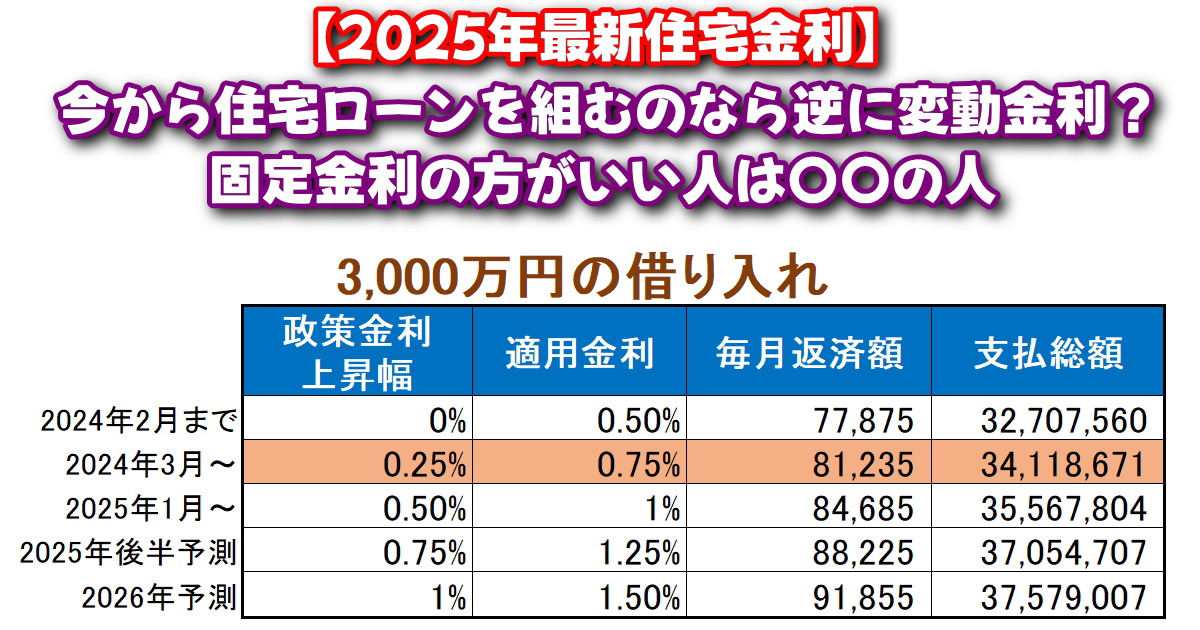

金利– tag –

-

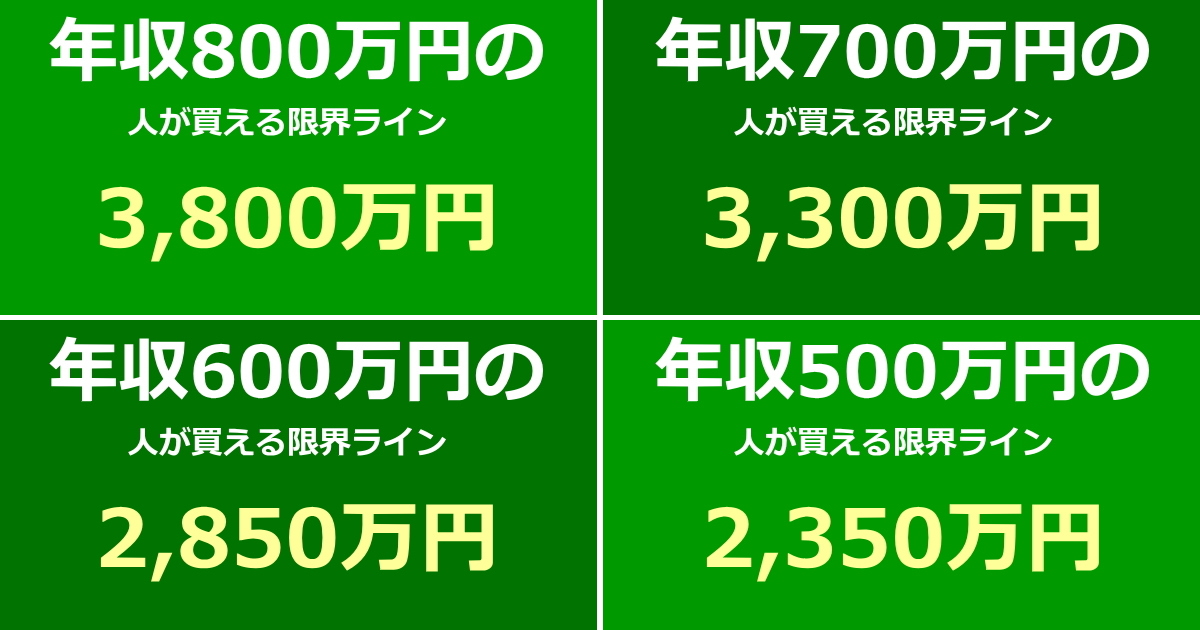

年収、年代別「本当に安全な無理のない住宅ローン金額はいくらまで?」

定期的に Twitterでバズる画像があって 年収別に 家が買える金額の限界ラインを 書いているのですが ・年収600万円以下は買うな ・年収700万円は住宅価格4,000万円まで この価格は毎回変わっていますが 毎回たくさんの返信が付きます マジレスしますと こ...

定期的に Twitterでバズる画像があって 年収別に 家が買える金額の限界ラインを 書いているのですが ・年収600万円以下は買うな ・年収700万円は住宅価格4,000万円まで この価格は毎回変わっていますが 毎回たくさんの返信が付きます マジレスしますと こ... -

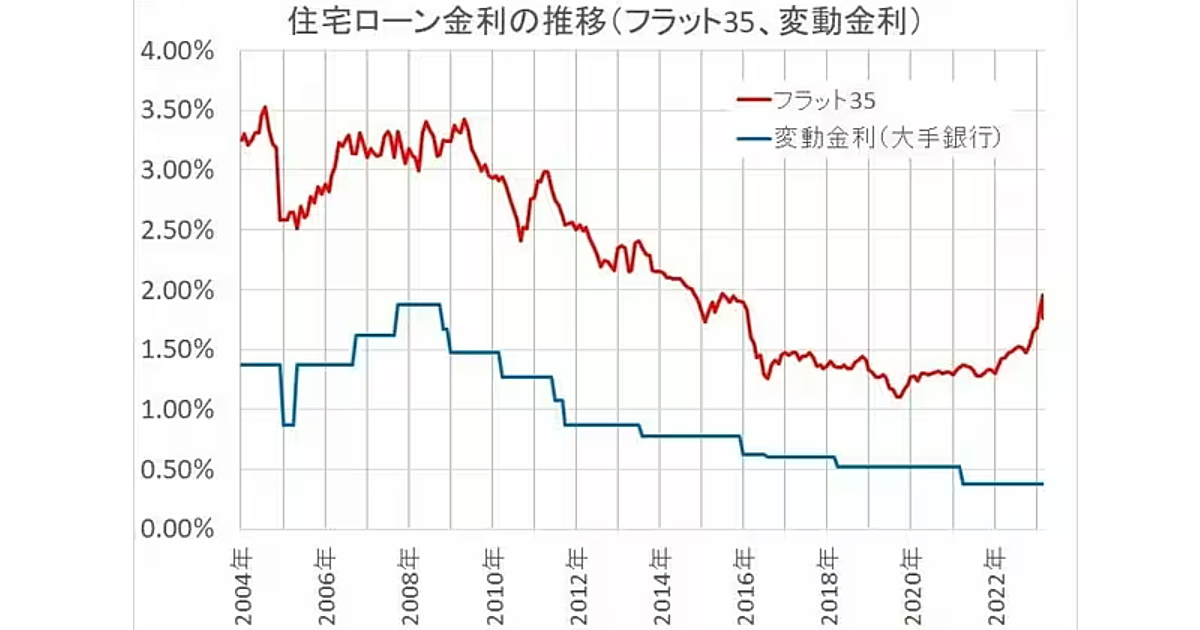

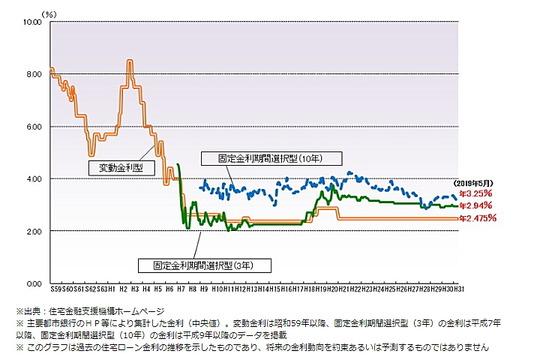

お金に余裕がない人こそ固定金利がオススメ【変動の優遇金利が上がってしまう最悪パターン】

新居が完成して 7年目の生活に入ったので 既に6年間は 住宅ローンを払った事になります ここ1~2年で 固定金利はかなり上がりましたが まだ変動金利は上がっていないので 二つの金利差が広がっています 固定金利は2020年が底値で そこから急カーブで上昇し...

新居が完成して 7年目の生活に入ったので 既に6年間は 住宅ローンを払った事になります ここ1~2年で 固定金利はかなり上がりましたが まだ変動金利は上がっていないので 二つの金利差が広がっています 固定金利は2020年が底値で そこから急カーブで上昇し... -

変動金利の住宅ローン+あんしん保険料=固定金利の住宅ローン

お金の事は大事なので 色々と相談を受けますが 色々と説明するのも大変ですし 人それぞれで考え方も違いますけど タイトル通り 変動金利の住宅ローンに 「あんしん保険料」をプラスすると 固定金利の住宅ローンになります ファイナンシャルプランナーさん...

お金の事は大事なので 色々と相談を受けますが 色々と説明するのも大変ですし 人それぞれで考え方も違いますけど タイトル通り 変動金利の住宅ローンに 「あんしん保険料」をプラスすると 固定金利の住宅ローンになります ファイナンシャルプランナーさん... -

子供が生まれたら家を買う VS 子供が小学生位に家を買う

子供が生まれたから家を買うという方は 結構多いと思いますし 私も子供が生まれたので 家を買いました 3歳と1歳の子供と犬が 庭で遊んでる姿を見ると 「家建てて良かったなぁ」と思いますが 自分が小学生、中学生の時に 新しい家を見...

子供が生まれたから家を買うという方は 結構多いと思いますし 私も子供が生まれたので 家を買いました 3歳と1歳の子供と犬が 庭で遊んでる姿を見ると 「家建てて良かったなぁ」と思いますが 自分が小学生、中学生の時に 新しい家を見... -

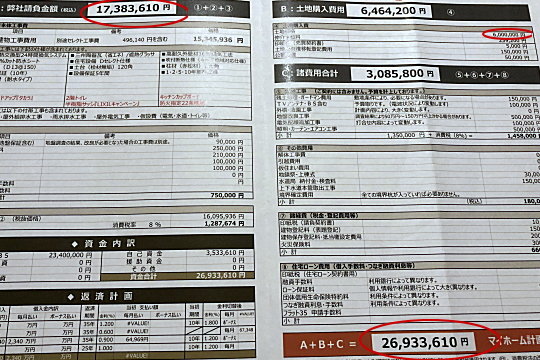

5000万円の家を建てれる人は年収どれくらい?

我が家の家の総予算は これに色々追加されて 詳細は過去記事 レオハウスで建てた我が家の総費用①かかった費用は外構費を抜くと 2,750万円ほどでした 土地代抜いたら2,000万円ちょっとですので まさにローコストって感じですが土地と建物の合計金額の平均が...

我が家の家の総予算は これに色々追加されて 詳細は過去記事 レオハウスで建てた我が家の総費用①かかった費用は外構費を抜くと 2,750万円ほどでした 土地代抜いたら2,000万円ちょっとですので まさにローコストって感じですが土地と建物の合計金額の平均が... -

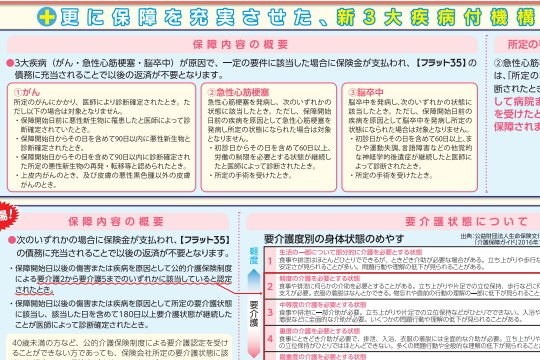

ガン特約が付いている団信は得なのか?

住宅ローンに付帯出来る 団信ですが 最近はガンなどの 3大疾病でも免除になる団信なども多く 色々種類があります 同じガン特約でも 無料で付くのに多い ガンになっても1年以上 就業出来ないと免除になるタイプもありますが 詳しくは...

住宅ローンに付帯出来る 団信ですが 最近はガンなどの 3大疾病でも免除になる団信なども多く 色々種類があります 同じガン特約でも 無料で付くのに多い ガンになっても1年以上 就業出来ないと免除になるタイプもありますが 詳しくは... -

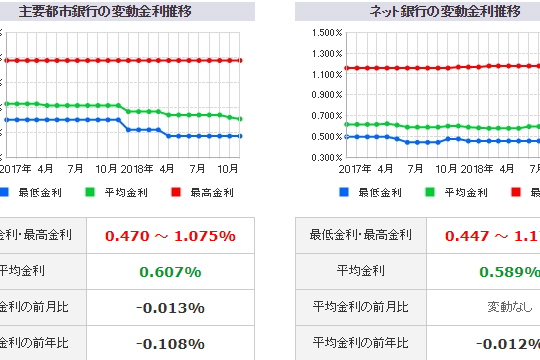

もしかして変動金利の方が良かった?

そろそろこの家も 住んで丸2年が近くなってきたので 当然住宅ローンも2年近く 払っていますが 契約時や、その後でも このブログで 固定金利の良さを書いていたのですが ・将来の支払金額が分かるので安全 ・将来金利が上がった時に...

そろそろこの家も 住んで丸2年が近くなってきたので 当然住宅ローンも2年近く 払っていますが 契約時や、その後でも このブログで 固定金利の良さを書いていたのですが ・将来の支払金額が分かるので安全 ・将来金利が上がった時に... -

金利が0.1%変わるとどれくらい総額が変わる?

株価がどんどん上がって これは景気が良くなって ローン金利も上がってしまうかな? と思っていたら 最近一気に株価が下がって 今のところ 金利もまだ上がらなそうですが フラット35は今月(2018年11月)の金利が 団信保険料込みで1.45% &nbs...

株価がどんどん上がって これは景気が良くなって ローン金利も上がってしまうかな? と思っていたら 最近一気に株価が下がって 今のところ 金利もまだ上がらなそうですが フラット35は今月(2018年11月)の金利が 団信保険料込みで1.45% &nbs... -

ハウスメーカーとの住宅ローンの話は意味が無い

当たり前の話ですが ハウスメーカーの営業さんは 自社の住宅を契約させて利益を出します 一部の超お金持ち以外は 住宅ローンで支払いますが ハウスメーカーに 毎月払う訳では無く 家を買う人が 銀行や住宅金融支援機構(フラット35)から お金を借りて ハ...

当たり前の話ですが ハウスメーカーの営業さんは 自社の住宅を契約させて利益を出します 一部の超お金持ち以外は 住宅ローンで支払いますが ハウスメーカーに 毎月払う訳では無く 家を買う人が 銀行や住宅金融支援機構(フラット35)から お金を借りて ハ... -

「いい家」は住宅ローンが無理なく支払いが出来る家

この画像3枚の中で どれが一番 「いい家」に見えるでしょうか? 答えは人それぞれ違うと思いますが 私なら「最初の家がいいな」と思います では今度は 同じ画像に 金額を付けます 答えが同じ人もいれば この金額の割りには お得だなーと 答えが変わった人...

この画像3枚の中で どれが一番 「いい家」に見えるでしょうか? 答えは人それぞれ違うと思いますが 私なら「最初の家がいいな」と思います では今度は 同じ画像に 金額を付けます 答えが同じ人もいれば この金額の割りには お得だなーと 答えが変わった人... -

フラット35の子育て支援型に申し込めない地域でした

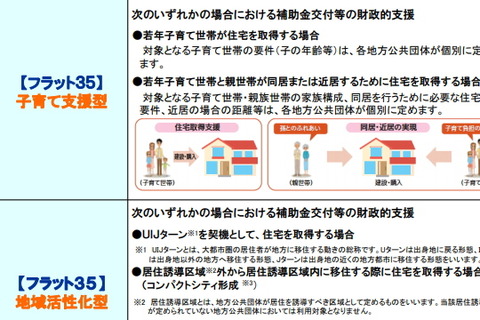

フラット35で住宅ローンを申込む場合 住宅を検査して合格すれば 金利が割引になる制度がありますが 私がフラット35で借りてすぐに 新制度になって ・子育て支援型 ・地域活性化型 このような割引が出来ました 私が本審査した際には このような制度は無くて...

フラット35で住宅ローンを申込む場合 住宅を検査して合格すれば 金利が割引になる制度がありますが 私がフラット35で借りてすぐに 新制度になって ・子育て支援型 ・地域活性化型 このような割引が出来ました 私が本審査した際には このような制度は無くて... -

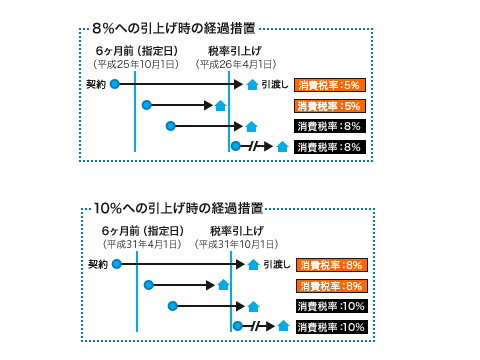

消費税増税での注文住宅は増税後がオススメ

何度か先送りしていた 消費税増税ですが ニュースなどでしていますが 今回は先送りせず 決定みたいな流れですね・・・ 2019年10月からなので まだ1年以上ありますが 注文住宅の場合は 契約してから 引き渡しまで時間がかかるので 特別な措置があり ...

何度か先送りしていた 消費税増税ですが ニュースなどでしていますが 今回は先送りせず 決定みたいな流れですね・・・ 2019年10月からなので まだ1年以上ありますが 注文住宅の場合は 契約してから 引き渡しまで時間がかかるので 特別な措置があり ...

12