ドンキホーテのシャワーヘッドに交換したけど水圧が弱すぎて捨てました【口コミは嘘?】

桔梗屋と金精軒 2社の「信玄餅」はどちらが本物?

布製ソファが汚れたのでリンサークリーナー買おうとしたら3,000円の掃除機で代用出来た ~湿式掃除機~

シャッター付の窓サッシに台風でも取れないように「すだれ」を取り付ける

エアコン室外機をバルコニーに設置してはダメな理由と1階に置けない場合の対処法

使ってない窓にスタイロフォームとグラスウールを入れて断熱する

ダイソーのシール集めてRoyalVKBの3徳包丁を買いましたが400円の価値は無かった件(笑)

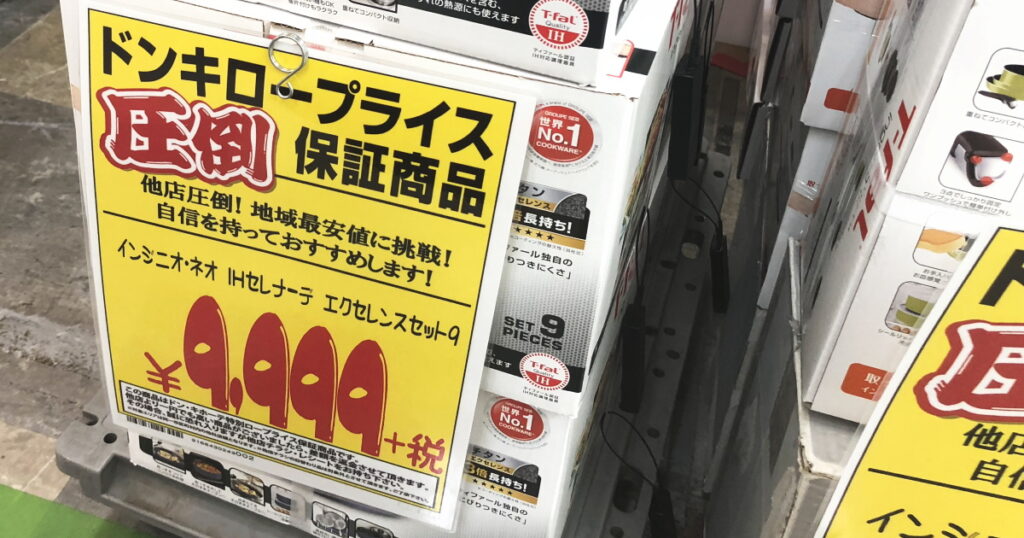

IH対応のT-falフライパンをドンキで買いました

一番簡単で綺麗に出来るベランダ掃除方法「高圧洗浄機はNGでした・・・」

玄関タイルは酸性洗剤で綺麗に落ちますがサンポールは使っちゃダメ【カンペハピオ復活洗浄剤】

「インプラス」か「プラマードU」どちらにしようか悩んだので比較してみました

ノーストレックN5を買いました。激安スタッドレスなのにダンロップと同じオートバックスタイヤ

INTEX(インテックス)大型フレームプールの組み立て方を写真、図解入りで詳しく説明します

メガネスーパーがぼったくり過ぎてハウスメーカー以上の闇を感じた件・・・

【製作費 900円】ノコギリを一切使わない転圧機タンパーの自作DIY【木材カットも無し】

コンクリート駐車場が汚いのでハイターで漂白してみたけど落ちませんでした

Low-eガラスにインプラスのLow-eタイプを付けると熱割れでガラスが割れる?

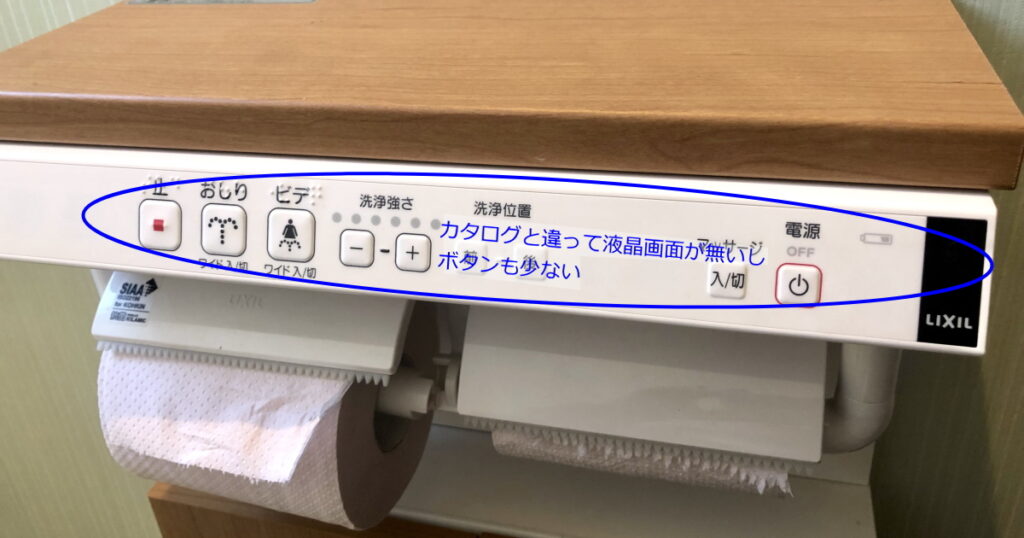

住んで3年経ったトイレの感想と後悔と劣化・・・

「低予算」で大きな砂場をDIYで作ろうとしたら大変な事になった

リンサークリーナーを買いましたが汚れが落ちない・・・【RNS-P10-W】

「こまち」か「はやぶさ」に乗りたいのに子連れ旅行に行く場所がない

人造大理石シンクの黄ばみ落とし決定戦「薬品から電動工具まで」

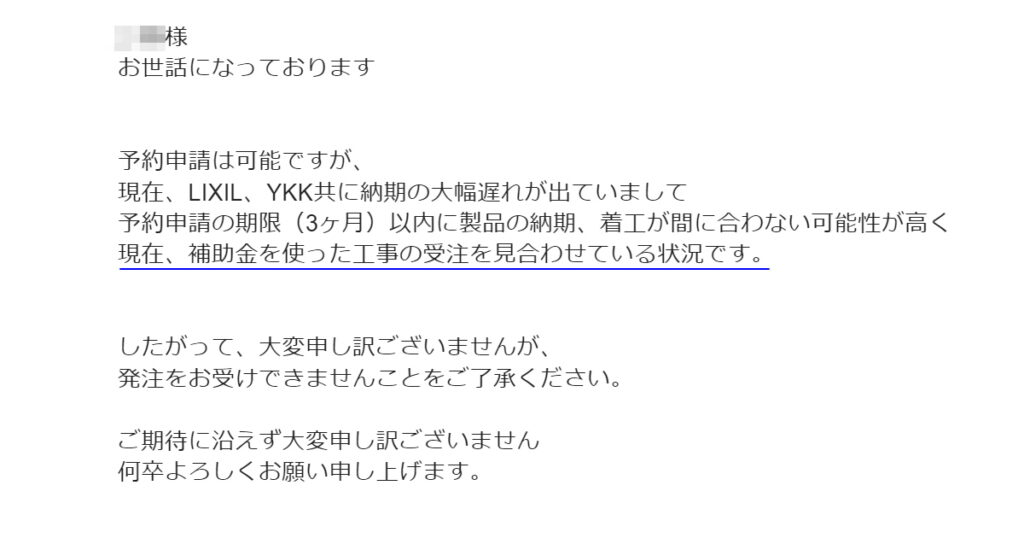

先進的窓リノベ事業の補助金に間に合わない?ので予約を断られました

LIXIL窓サッシの型番と刻印から遮熱型や断熱型など自分の窓を調べる方法

お金のこと– tag –

-

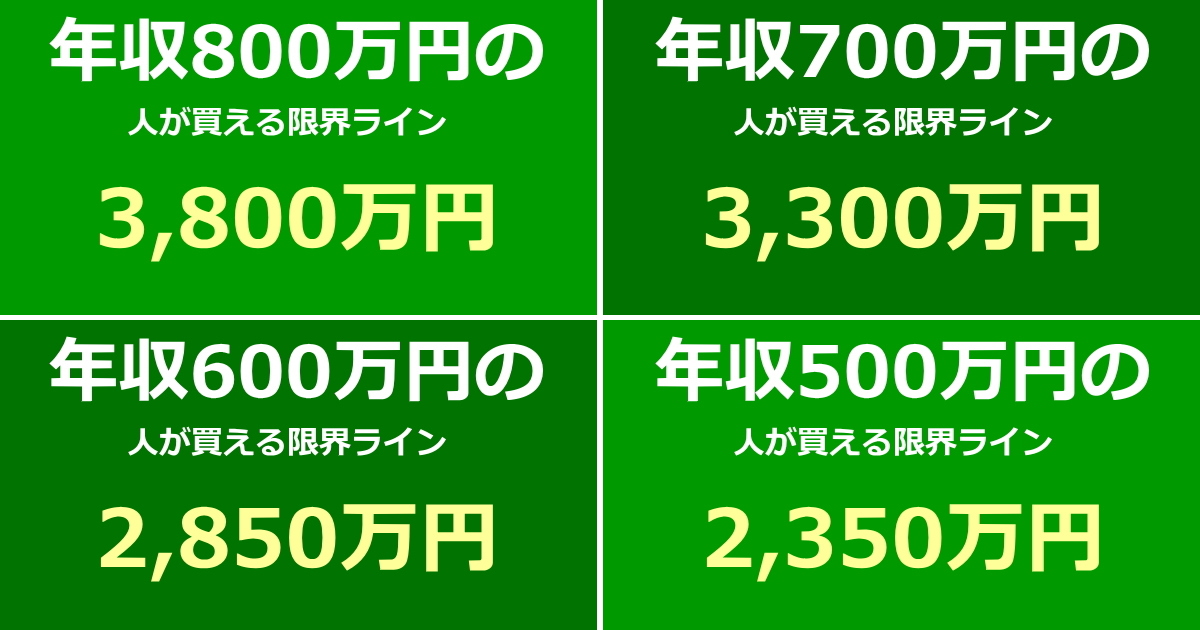

年収、年代別「本当に安全な無理のない住宅ローン金額はいくらまで?」

定期的に Twitterでバズる画像があって 年収別に 家が買える金額の限界ラインを 書いているのですが ・年収600万円以下は買うな ・年収700万円は住宅価格4,000万円まで この価格は毎回変わっていますが 毎回たくさんの返信が付きます マジレスしますと こ...

定期的に Twitterでバズる画像があって 年収別に 家が買える金額の限界ラインを 書いているのですが ・年収600万円以下は買うな ・年収700万円は住宅価格4,000万円まで この価格は毎回変わっていますが 毎回たくさんの返信が付きます マジレスしますと こ... -

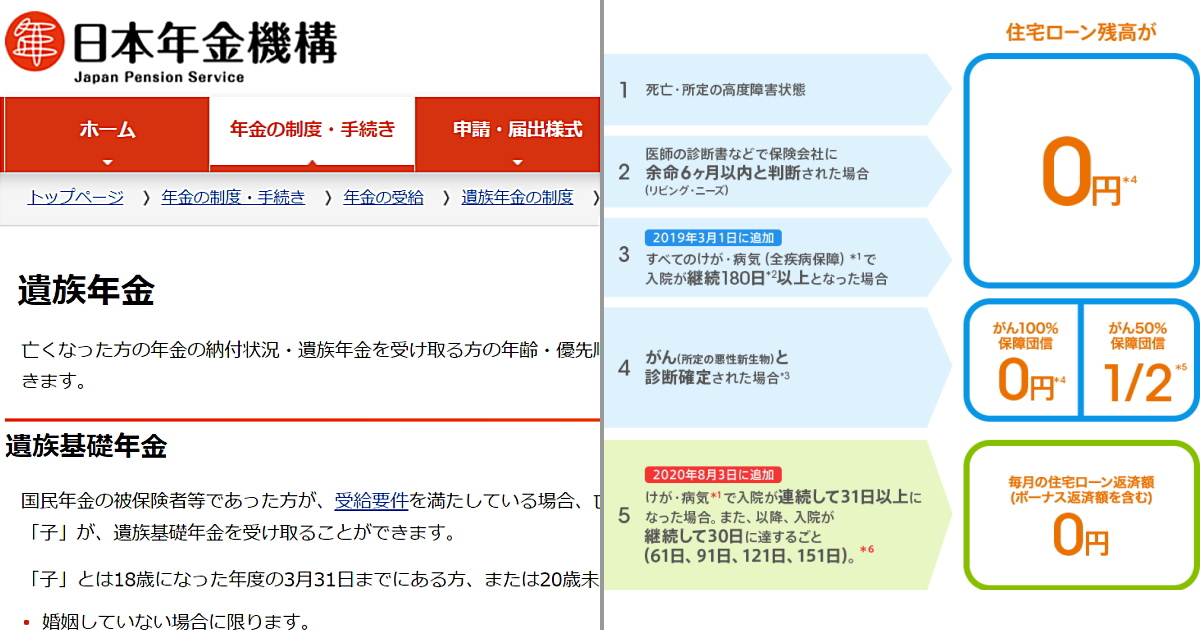

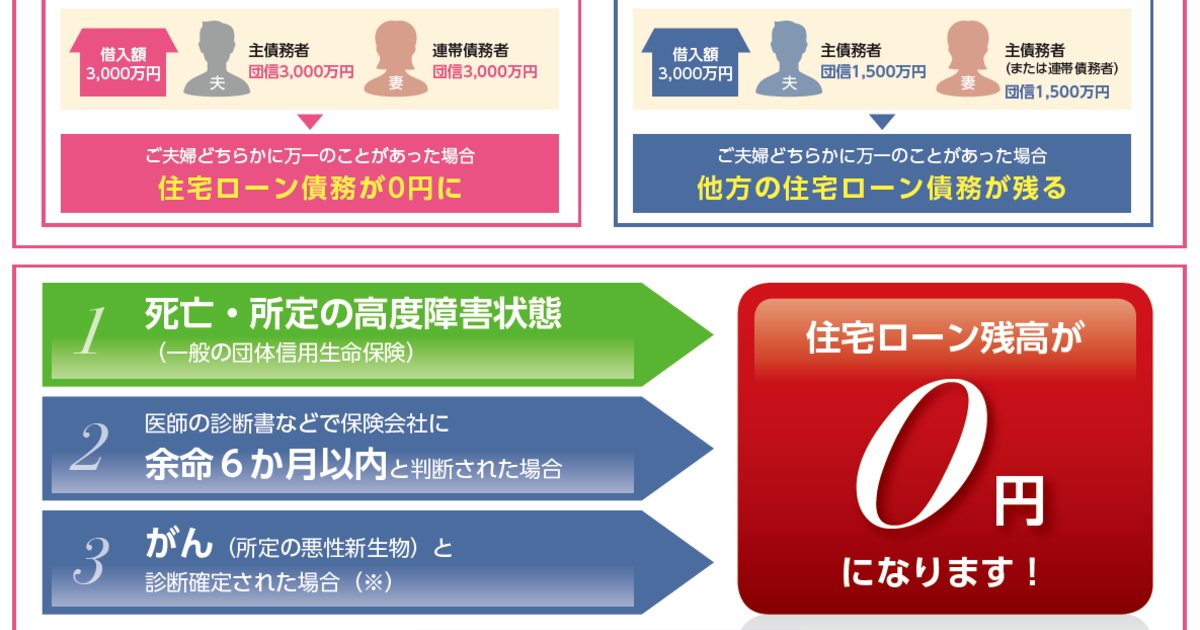

夫の私が死んだ場合、妻と子供は「団信」や「遺族年金」だけでお金に苦労せず暮らせるか?

Xって言い慣れないので ツイッターと言いますが 作り話だと思いますけど このようなツイートがあって 「夫を亡くした小学6年と3年の子供を 育てるのにパートを掛け持ちしても 生活出来ない」って話で ・家買ってたら団信で支払免除になるし ・団地など公営...

Xって言い慣れないので ツイッターと言いますが 作り話だと思いますけど このようなツイートがあって 「夫を亡くした小学6年と3年の子供を 育てるのにパートを掛け持ちしても 生活出来ない」って話で ・家買ってたら団信で支払免除になるし ・団地など公営... -

ファイナンシャルプランナーに住宅ローンの相談しても意味が無い理由を「FP検定」に合格した私が説明します

最近はファイナンシャルプランナーの 無料相談会なども増えましたが 家を建てた時は完璧な予算配分だと 思っていても 相変わらずお金が無くなって 家を手放す人は多いです・・・ 「家を建てるのに一番大事なのは予算」と いつも言っていますが しかし予算...

最近はファイナンシャルプランナーの 無料相談会なども増えましたが 家を建てた時は完璧な予算配分だと 思っていても 相変わらずお金が無くなって 家を手放す人は多いです・・・ 「家を建てるのに一番大事なのは予算」と いつも言っていますが しかし予算... -

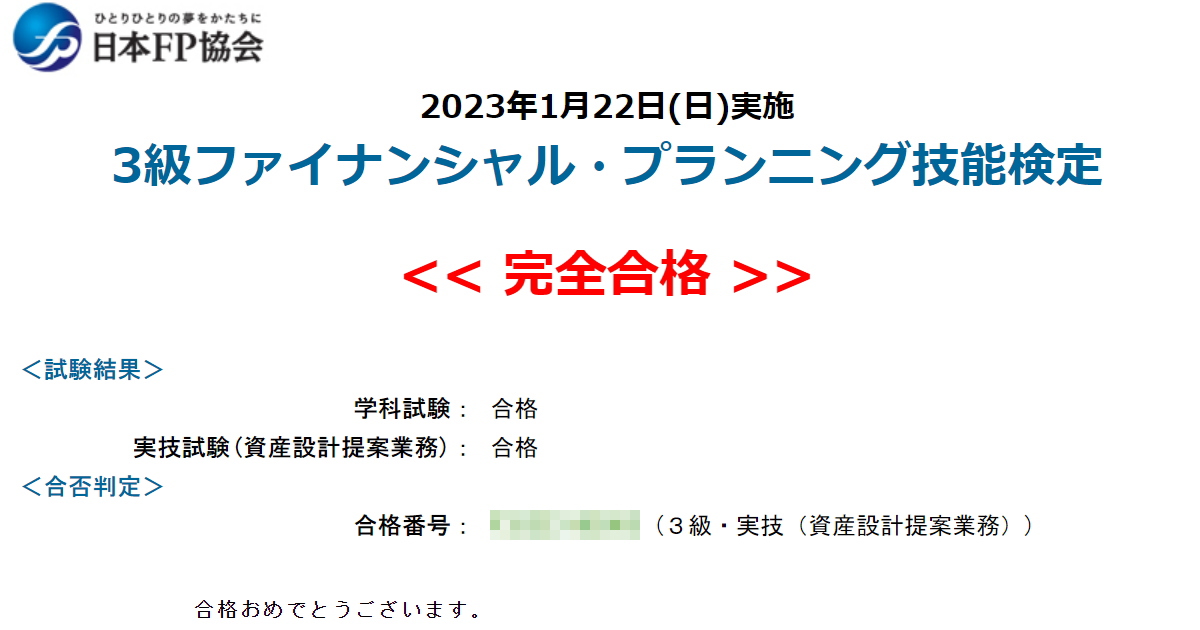

FP3級に一夜漬けで合格してきました ~家や土地を買う人は知っておいた方がいい知識~

2023年の1月に ファイナンシャルプランナー試験があって 自己採点で合格は分かっていましたが 先日、合否の発表があり 今回初めてFP3級試験を受けて 無事合格しました 今の仕事では 解体とか産廃処理ですから FP資格取っても 1割も仕事で使わない資格です...

2023年の1月に ファイナンシャルプランナー試験があって 自己採点で合格は分かっていましたが 先日、合否の発表があり 今回初めてFP3級試験を受けて 無事合格しました 今の仕事では 解体とか産廃処理ですから FP資格取っても 1割も仕事で使わない資格です... -

住宅ローン控除が終わっても繰り上げ返済したら損をするパターン【団信と利息どっちが得?】

今の低金利状態だと 支払う住宅ローンの金利よりも 住宅ローン控除の方が お得って人はたくさんいます 余りに低金利だったので 2022年4月から 最大1%の控除が 0.7%に縮小されましたけど 変動金利なら まだまだ0.7%以下で借りている人が 多いと思います 我...

今の低金利状態だと 支払う住宅ローンの金利よりも 住宅ローン控除の方が お得って人はたくさんいます 余りに低金利だったので 2022年4月から 最大1%の控除が 0.7%に縮小されましたけど 変動金利なら まだまだ0.7%以下で借りている人が 多いと思います 我... -

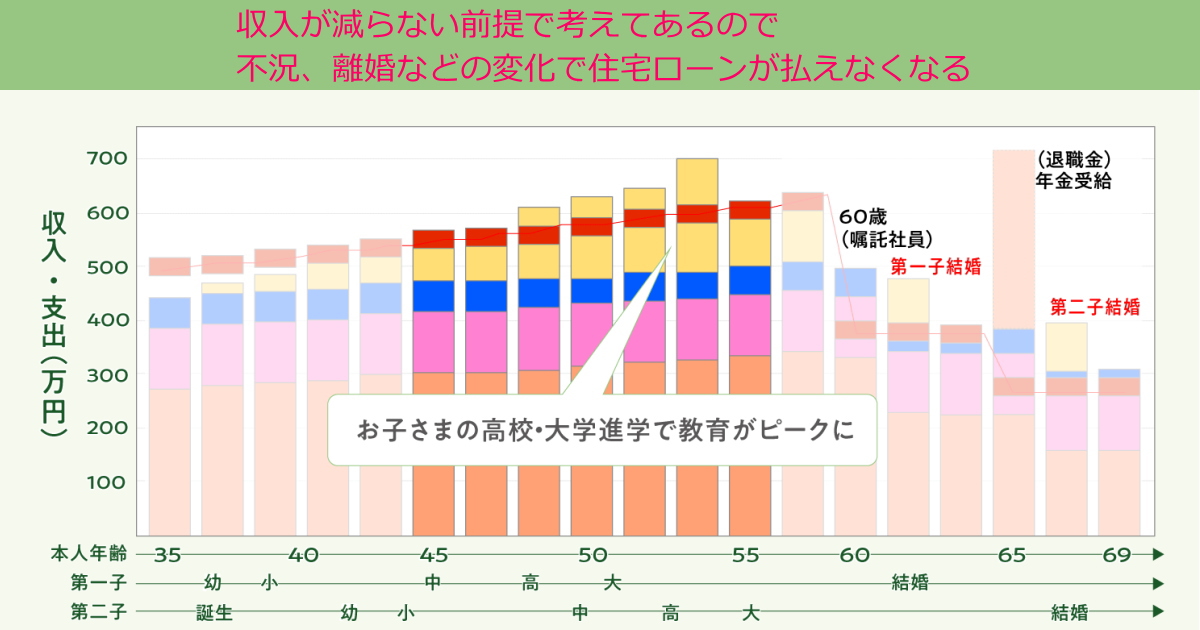

家を建てた後に毎月10万円の貯金が出来ない家庭の4%は将来家を手放す事になる

こちらの家族は 住宅ローンが支払えなくて 家を手放す事になりました・・・ まだ小さい子供が3人もいる家庭で 築10年位の新しい家でしたが 1,970万円で売却・・・ 買値は放送されませんでしたが およそ築10年で半値になるのが相場ですから 4,000万円前後だ...

こちらの家族は 住宅ローンが支払えなくて 家を手放す事になりました・・・ まだ小さい子供が3人もいる家庭で 築10年位の新しい家でしたが 1,970万円で売却・・・ 買値は放送されませんでしたが およそ築10年で半値になるのが相場ですから 4,000万円前後だ... -

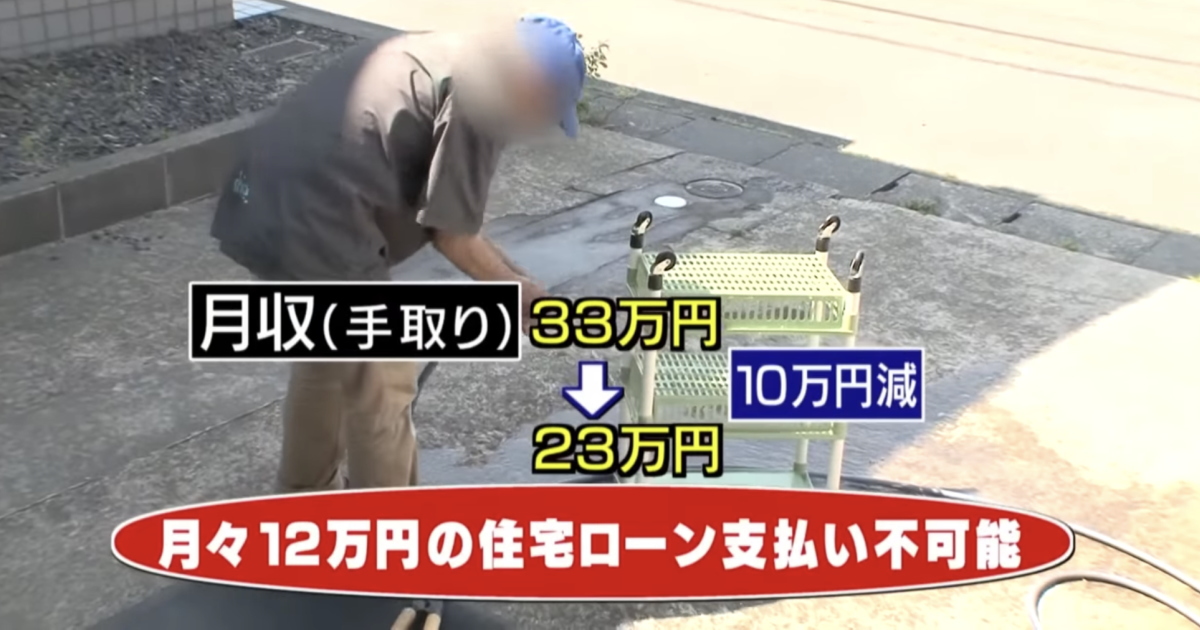

会社が倒産して住宅ローンが払えなくなる…

煽ったようなタイトルですが 我が家の話では無いんですけど 4年前に新築の建売住宅を 購入したのですが お金の問題で手放す事になりそうです 原因は勤務先の縮小による リストラで サービス業で夫婦とも デパートの正社員だったのですが 山梨県では立て続...

煽ったようなタイトルですが 我が家の話では無いんですけど 4年前に新築の建売住宅を 購入したのですが お金の問題で手放す事になりそうです 原因は勤務先の縮小による リストラで サービス業で夫婦とも デパートの正社員だったのですが 山梨県では立て続... -

最近増えてきた「工務店」と「施主」を結ぶマッチングサービス【本当に無料?】

まだまだ入院していて平日は検査とか診療とかそこそこ忙しいのですが 土日は診療も検査も無く 「ただ強い薬を飲んで 安静にしとけ」ってだけなので ベッドの上から 記事を書いています ・・・・・・・・・・ 今はSNSやYoutubeで 家づくりを学ぶ人は 非常に...

まだまだ入院していて平日は検査とか診療とかそこそこ忙しいのですが 土日は診療も検査も無く 「ただ強い薬を飲んで 安静にしとけ」ってだけなので ベッドの上から 記事を書いています ・・・・・・・・・・ 今はSNSやYoutubeで 家づくりを学ぶ人は 非常に... -

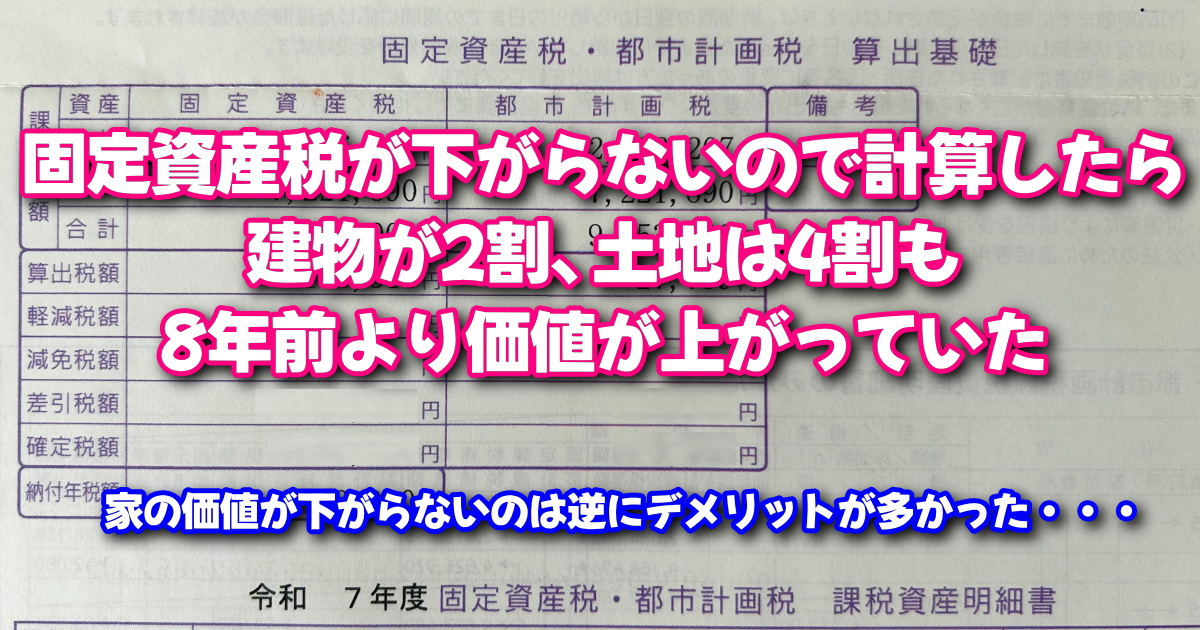

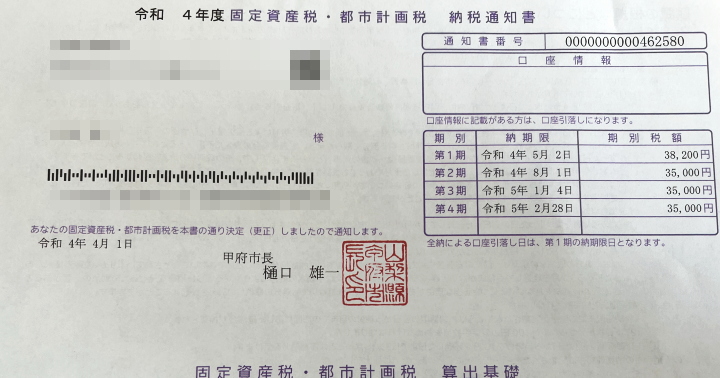

6年目の固定資産税が来ました・・・PayPay還元が出来ないので他の方法でキャッシュバック出来るか?

家が完成した時に1歳だったお兄ちゃんも ついに小学校の入学式があって無事に終わってご機嫌で家に帰ると 一気に気持ちがダウンする固定資産税の支払い用紙が届きました(笑)今年はPayPayでのキャッシュバック還元が無いので少しでもお得な支払方法を考え...

家が完成した時に1歳だったお兄ちゃんも ついに小学校の入学式があって無事に終わってご機嫌で家に帰ると 一気に気持ちがダウンする固定資産税の支払い用紙が届きました(笑)今年はPayPayでのキャッシュバック還元が無いので少しでもお得な支払方法を考え... -

格安SIMのイオンモバイルで10,000ポイントキャッシュバック貰いました【MNPと新規も】

前回、お得に購入した SIMフリーandroidタブレット https://reogress.net/archives/32372862.html blackview tab6ですが こちらはSIMフリー機なので 今回毎月1,000円以下の料金なのに 10,000ポイントもキャックバックがある イオンモバイルで 新規契約しま...

前回、お得に購入した SIMフリーandroidタブレット https://reogress.net/archives/32372862.html blackview tab6ですが こちらはSIMフリー機なので 今回毎月1,000円以下の料金なのに 10,000ポイントもキャックバックがある イオンモバイルで 新規契約しま... -

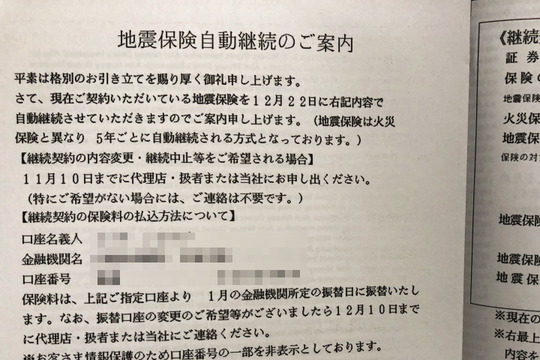

地震保険は5年一括より1年払いの方が実は得なのか?

我が家は 住んで5年になるので 地震保険更新のハガキが来ました ・火災保険は10年払いで入って ・地震保険は最長が5年でしたので 5年契約で入りました 特に問題がなければ また更新なのですが 初回は 家作りに忙しすぎて 保険はそこまで考える事もなかっ...

我が家は 住んで5年になるので 地震保険更新のハガキが来ました ・火災保険は10年払いで入って ・地震保険は最長が5年でしたので 5年契約で入りました 特に問題がなければ また更新なのですが 初回は 家作りに忙しすぎて 保険はそこまで考える事もなかっ... -

一条工務店の中古住宅を購入した施主さんに話を聞いてみました【コスパ最高?】

このブログも ついに700記事を突破しました 毎回100記事ごとに 住宅系のブロガーさんと対談していますが 今回は ちょっと少数派?な中古住宅を 購入した施主さんです 実は、私も家を買う時に 義母から「中古が安くていいよ」と勧められて 住宅展示場や工務...

このブログも ついに700記事を突破しました 毎回100記事ごとに 住宅系のブロガーさんと対談していますが 今回は ちょっと少数派?な中古住宅を 購入した施主さんです 実は、私も家を買う時に 義母から「中古が安くていいよ」と勧められて 住宅展示場や工務...