ドンキホーテのシャワーヘッドに交換したけど水圧が弱すぎて捨てました【口コミは嘘?】

桔梗屋と金精軒 2社の「信玄餅」はどちらが本物?

布製ソファが汚れたのでリンサークリーナー買おうとしたら3,000円の掃除機で代用出来た ~湿式掃除機~

シャッター付の窓サッシに台風でも取れないように「すだれ」を取り付ける

エアコン室外機をバルコニーに設置してはダメな理由と1階に置けない場合の対処法

使ってない窓にスタイロフォームとグラスウールを入れて断熱する

ダイソーのシール集めてRoyalVKBの3徳包丁を買いましたが400円の価値は無かった件(笑)

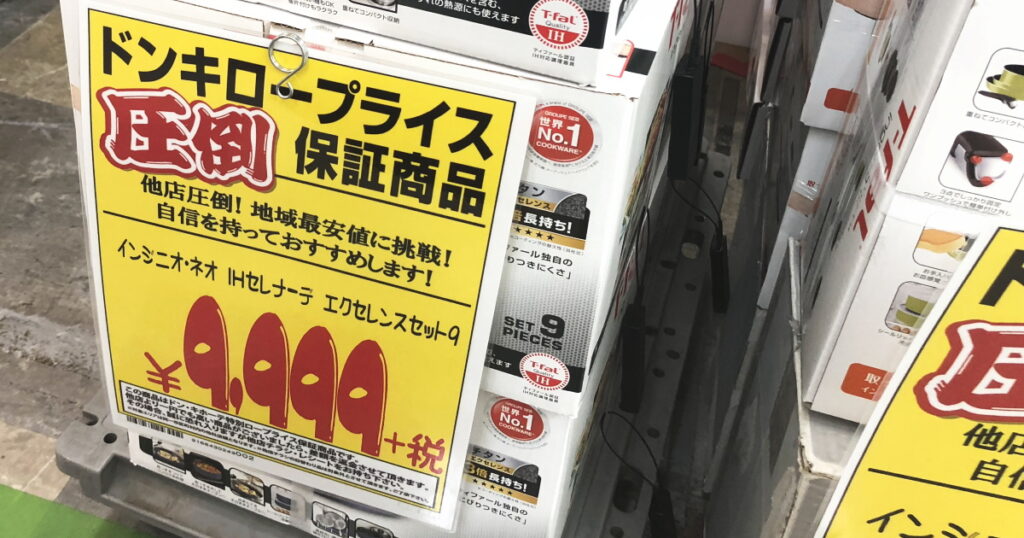

IH対応のT-falフライパンをドンキで買いました

一番簡単で綺麗に出来るベランダ掃除方法「高圧洗浄機はNGでした・・・」

玄関タイルは酸性洗剤で綺麗に落ちますがサンポールは使っちゃダメ【カンペハピオ復活洗浄剤】

「インプラス」か「プラマードU」どちらにしようか悩んだので比較してみました

ノーストレックN5を買いました。激安スタッドレスなのにダンロップと同じオートバックスタイヤ

INTEX(インテックス)大型フレームプールの組み立て方を写真、図解入りで詳しく説明します

メガネスーパーがぼったくり過ぎてハウスメーカー以上の闇を感じた件・・・

【製作費 900円】ノコギリを一切使わない転圧機タンパーの自作DIY【木材カットも無し】

コンクリート駐車場が汚いのでハイターで漂白してみたけど落ちませんでした

Low-eガラスにインプラスのLow-eタイプを付けると熱割れでガラスが割れる?

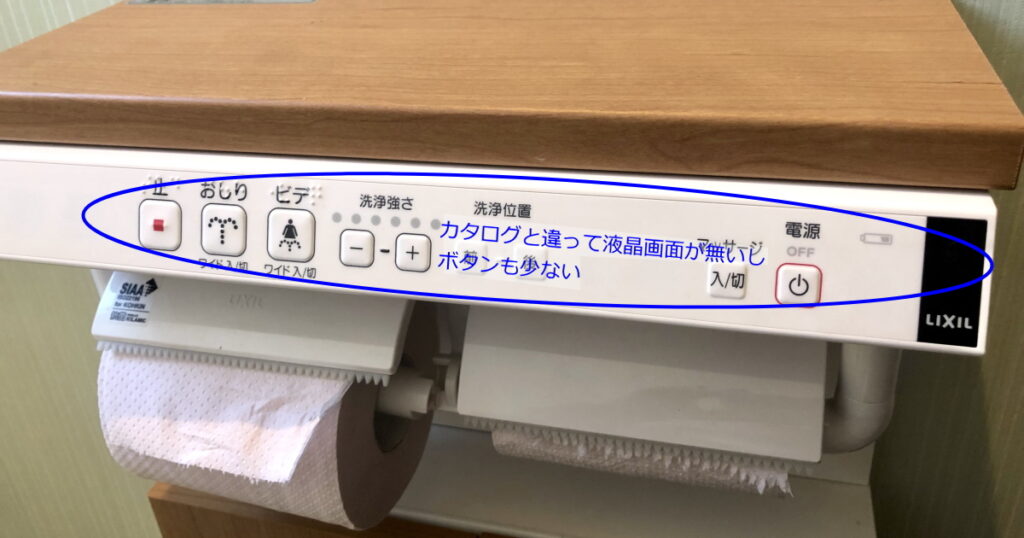

住んで3年経ったトイレの感想と後悔と劣化・・・

「低予算」で大きな砂場をDIYで作ろうとしたら大変な事になった

リンサークリーナーを買いましたが汚れが落ちない・・・【RNS-P10-W】

「こまち」か「はやぶさ」に乗りたいのに子連れ旅行に行く場所がない

人造大理石シンクの黄ばみ落とし決定戦「薬品から電動工具まで」

先進的窓リノベ事業の補助金に間に合わない?ので予約を断られました

LIXIL窓サッシの型番と刻印から遮熱型や断熱型など自分の窓を調べる方法

お金のこと– category –

-

病気、転職があっても平気なローコスト住宅で良かった。家にお金を掛けるのは人生のデメリット

今年は転職をしてメリットとしては休みは増えて今までは仕事だった土曜日も休みになって帰りも残業無しと子供と遊ぶ時間は増えましたがその代わりに給料は減りました・・・さらに先日SNSで10年間を雑に振り返るというのがあって ・家を買ってすぐに 二人...

今年は転職をしてメリットとしては休みは増えて今までは仕事だった土曜日も休みになって帰りも残業無しと子供と遊ぶ時間は増えましたがその代わりに給料は減りました・・・さらに先日SNSで10年間を雑に振り返るというのがあって ・家を買ってすぐに 二人... -

ドンキで買った10万円貯まる貯金箱は実際にいくら貯まる?セリア、ダイソーの貯金箱と比較

5年前に100均で買った10万円貯まる貯金箱がいっぱいになって開けた記事 この時は約11万円入っていて なんか少ないな・・・100均の貯金箱だと小さいのかな そう思ってドンキホーテに行って 100均の5倍の値段もする貯金箱を買いそれから5年過ぎてやっと貯ま...

5年前に100均で買った10万円貯まる貯金箱がいっぱいになって開けた記事 この時は約11万円入っていて なんか少ないな・・・100均の貯金箱だと小さいのかな そう思ってドンキホーテに行って 100均の5倍の値段もする貯金箱を買いそれから5年過ぎてやっと貯ま... -

不動産、住宅売却の査定サイトを利用したら悲惨な事になった【オススメしません】

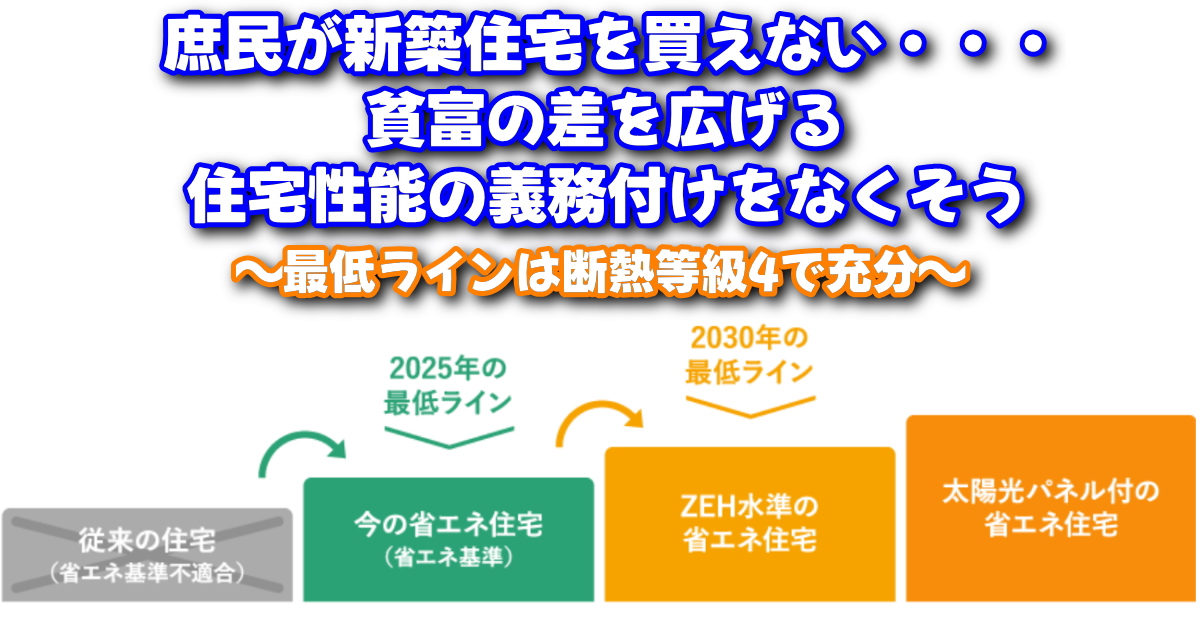

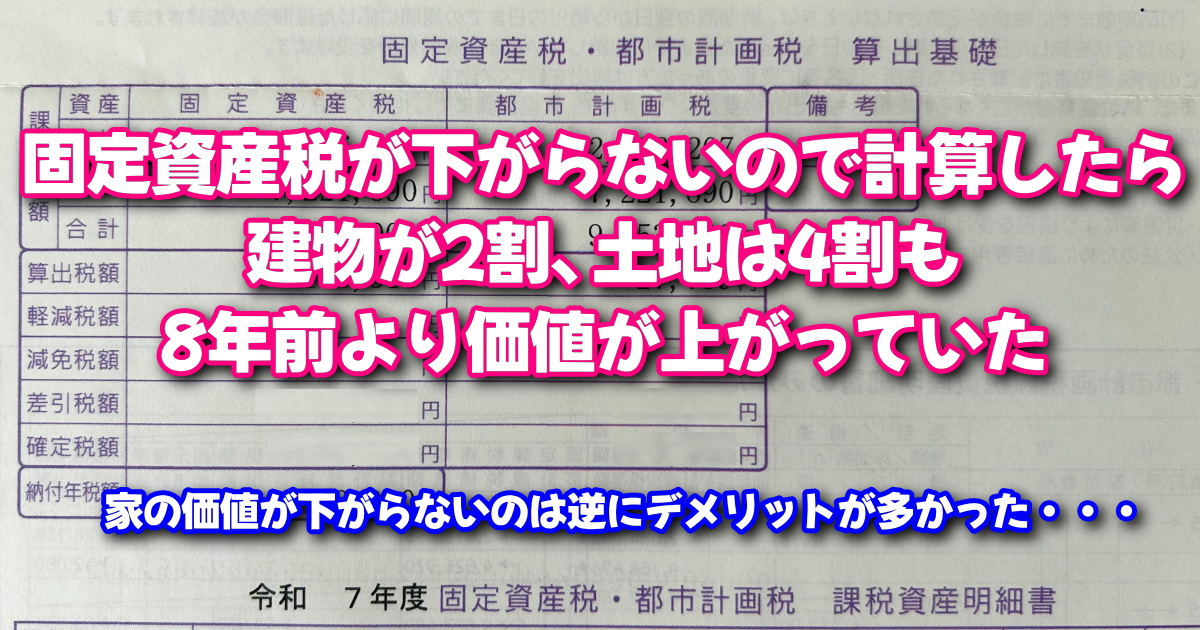

私が家を建てたのが7年前の2017年で 当時から今までの間に景気が上向きになって賃金なども改善して2018年には数十年ぶりに住宅価格が上昇を始めて2020年までは緩やかな上昇でこれ位なら住宅のグレードを落とすとかで対応出来ましたがコロナ、戦争、円安で...

私が家を建てたのが7年前の2017年で 当時から今までの間に景気が上向きになって賃金なども改善して2018年には数十年ぶりに住宅価格が上昇を始めて2020年までは緩やかな上昇でこれ位なら住宅のグレードを落とすとかで対応出来ましたがコロナ、戦争、円安で... -

メルカリの「10,000ポイント還元キャンペーン」が当たったので初めて出品したら1分で売れた商品が

先日、はじめて メルカリを使って商品を買いました サントリーのセサミンです(笑) セサミンの 1ヶ月無料お試しを貰ったのですが 商品の案内に 「1ヶ月で終わるより2ヶ月飲む方が効果的」と 書いてあったので 「そんな訳ないでしょ」と思いながらも 飲ま...

先日、はじめて メルカリを使って商品を買いました サントリーのセサミンです(笑) セサミンの 1ヶ月無料お試しを貰ったのですが 商品の案内に 「1ヶ月で終わるより2ヶ月飲む方が効果的」と 書いてあったので 「そんな訳ないでしょ」と思いながらも 飲ま... -

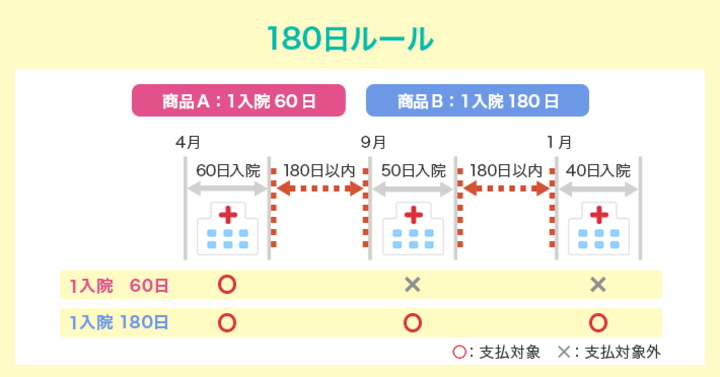

再入院したのに入院給付金が出ない?医療保険の180日ルール

前回の入院が 人生初の入院だったので 今回初めて知りましたが 再入院の場合 前回の退院日から180日過ぎていないと 医療保険的には 前回入院の続きとして扱われます 私の場合 前回の退院日が 本日、退院出来る事になりました😃結局31日間も入院でした… pic...

前回の入院が 人生初の入院だったので 今回初めて知りましたが 再入院の場合 前回の退院日から180日過ぎていないと 医療保険的には 前回入院の続きとして扱われます 私の場合 前回の退院日が 本日、退院出来る事になりました😃結局31日間も入院でした… pic... -

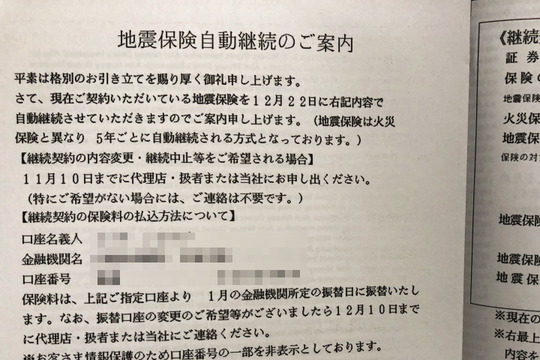

地震保険は5年一括より1年払いの方が実は得なのか?

我が家は 住んで5年になるので 地震保険更新のハガキが来ました ・火災保険は10年払いで入って ・地震保険は最長が5年でしたので 5年契約で入りました 特に問題がなければ また更新なのですが 初回は 家作りに忙しすぎて 保険はそこまで考える事もなかっ...

我が家は 住んで5年になるので 地震保険更新のハガキが来ました ・火災保険は10年払いで入って ・地震保険は最長が5年でしたので 5年契約で入りました 特に問題がなければ また更新なのですが 初回は 家作りに忙しすぎて 保険はそこまで考える事もなかっ... -

住宅ローン審査に「過去の返済」で不安がある人はCICに開示しましょう

最近 「全く心当たりが無いのに 住宅ローンの審査が落ちた」という方がいて 私は 住宅ローン審査の前・・・ というか家を住宅展示場などで 見始めた時に CICって会社と JICCって会社に 自分の信用情報を開示しました 身に覚えが無くても 業者の間違いや意...

最近 「全く心当たりが無いのに 住宅ローンの審査が落ちた」という方がいて 私は 住宅ローン審査の前・・・ というか家を住宅展示場などで 見始めた時に CICって会社と JICCって会社に 自分の信用情報を開示しました 身に覚えが無くても 業者の間違いや意... -

100均で買った10万円貯まる500円玉貯金箱がいっぱいになったので開けてみる

今回は セリアかダイソーで買った10万円貯まる貯金箱ですこちらが先月からかなりいっぱいになってきて 今では結構な力で押し込まないと入れるのも大変になったのでいくら貯まったのか開けてみますちなみに過去にも500円玉貯金をした事がありますがこの、よ...

今回は セリアかダイソーで買った10万円貯まる貯金箱ですこちらが先月からかなりいっぱいになってきて 今では結構な力で押し込まないと入れるのも大変になったのでいくら貯まったのか開けてみますちなみに過去にも500円玉貯金をした事がありますがこの、よ... -

妻の勤務先がコロナウイルスの影響で潰れました・・・住宅ローンは?

専業主婦ではなくて 共働きの場合 家庭によっては 2人名義で住宅ローンを申し込みしたり 名義は旦那だけでも 支払いは2人で協力してって多いと思いますが 住宅ローンの支払いは普通の会社員なら仕事して給料で返すわけですけど 今回、妻の勤務先が閉鎖とな...

専業主婦ではなくて 共働きの場合 家庭によっては 2人名義で住宅ローンを申し込みしたり 名義は旦那だけでも 支払いは2人で協力してって多いと思いますが 住宅ローンの支払いは普通の会社員なら仕事して給料で返すわけですけど 今回、妻の勤務先が閉鎖とな... -

100年持つ住宅建てるなら、半値で建てて老後に建て替えた方が得

昔からある有名な言葉で「家は3回建てないと成功しない」って言葉があります施主さんが言うのはいいんですけどハウスメーカーや工務店の営業さんまでこの言葉を使うので「それはただの責任転嫁じゃん」って思いますが(笑) ・「家は3回建てないと成功しな...

昔からある有名な言葉で「家は3回建てないと成功しない」って言葉があります施主さんが言うのはいいんですけどハウスメーカーや工務店の営業さんまでこの言葉を使うので「それはただの責任転嫁じゃん」って思いますが(笑) ・「家は3回建てないと成功しな... -

メガネスーパーがぼったくり過ぎてハウスメーカー以上の闇を感じた件・・・

住宅&子育てブログですから前も美容院をハウスメーカーに例えて紹介しましたが https://reogress.net/archives/21308632.html今回メガネ屋さんでそれ以上の闇を感じてしまいました・・・ ・店内に入店するだけで2,200円かかるメガネスーパー 私は30代でも...

住宅&子育てブログですから前も美容院をハウスメーカーに例えて紹介しましたが https://reogress.net/archives/21308632.html今回メガネ屋さんでそれ以上の闇を感じてしまいました・・・ ・店内に入店するだけで2,200円かかるメガネスーパー 私は30代でも... -

新築完成後3年過ぎて、家を建てて一番良かったと思う事

そろそろ、この家に引越しして3年になります (既にこの時から3年過ぎました) 0歳だったお兄ちゃんは そろそろ4歳に そして引越し後に 生まれた妹も2歳になりました 我が家が注文した時の レオハウスの定期点検は ・1ヶ月 ・6ヶ月 ・1年 ・2年 ・5年 ...

そろそろ、この家に引越しして3年になります (既にこの時から3年過ぎました) 0歳だったお兄ちゃんは そろそろ4歳に そして引越し後に 生まれた妹も2歳になりました 我が家が注文した時の レオハウスの定期点検は ・1ヶ月 ・6ヶ月 ・1年 ・2年 ・5年 ...